責任投資ポリシー

「スパークス」は、 スパークス・グループ株式会社及当社関係会社を含めた総称です。このポリシーの適用範囲は、「スパークス」のうち、スパークス・グループ株式会社、スパークス・アセット・マネジメント株式会社、スパークス・グリーンエナジー&テクノロジー株式会社、スパークス・アセット・トラスト&マネジメント株式会社、スパークス・AI&テクノロジーズ・インベストメント株式会社、スパークス・イノベーション・フォー・フューチャー株式会社、SPARX Asset Management Korea Co., Ltd.、及びSPARX Asia Investment Advisors Limitedとなっています。

責任投資に対するアプローチ

スパークスは、1989年に日本で設立されて以来、「世界で最も信頼、尊敬されるインベストメント・カンパニー」を目指し、投資を核とした事業を展開しています。常に時代の先駆けとなる革新的な投資スタイルを創出し、顧客資産の成長を通じて社会に貢献してきました。

市場経済は近代、人類の発展に多いに貢献してまいりました。市場経済の発展と共に社会、経済、会社、ガバナンス等に多くの仕組みが生まれています。人類が目まぐるしい発展を遂げ、このような仕組みが更に複雑化していく中で、成長・発展の理想像から乖離し、市場経済が至らない、または正しく機能していない事例が随所に見て取れます。スパークスは投資会社に課せられた責任として、非効率、もしくは時代に合わない仕組みの再定義を促す役割があると考えます。スパークスは投資を通じて、「世界を豊かに、健康に、そして幸せにする」というミッションを掲げています。我々は投資を通じて、社会の発展に貢献する企業として責任を果たしていく所存です。

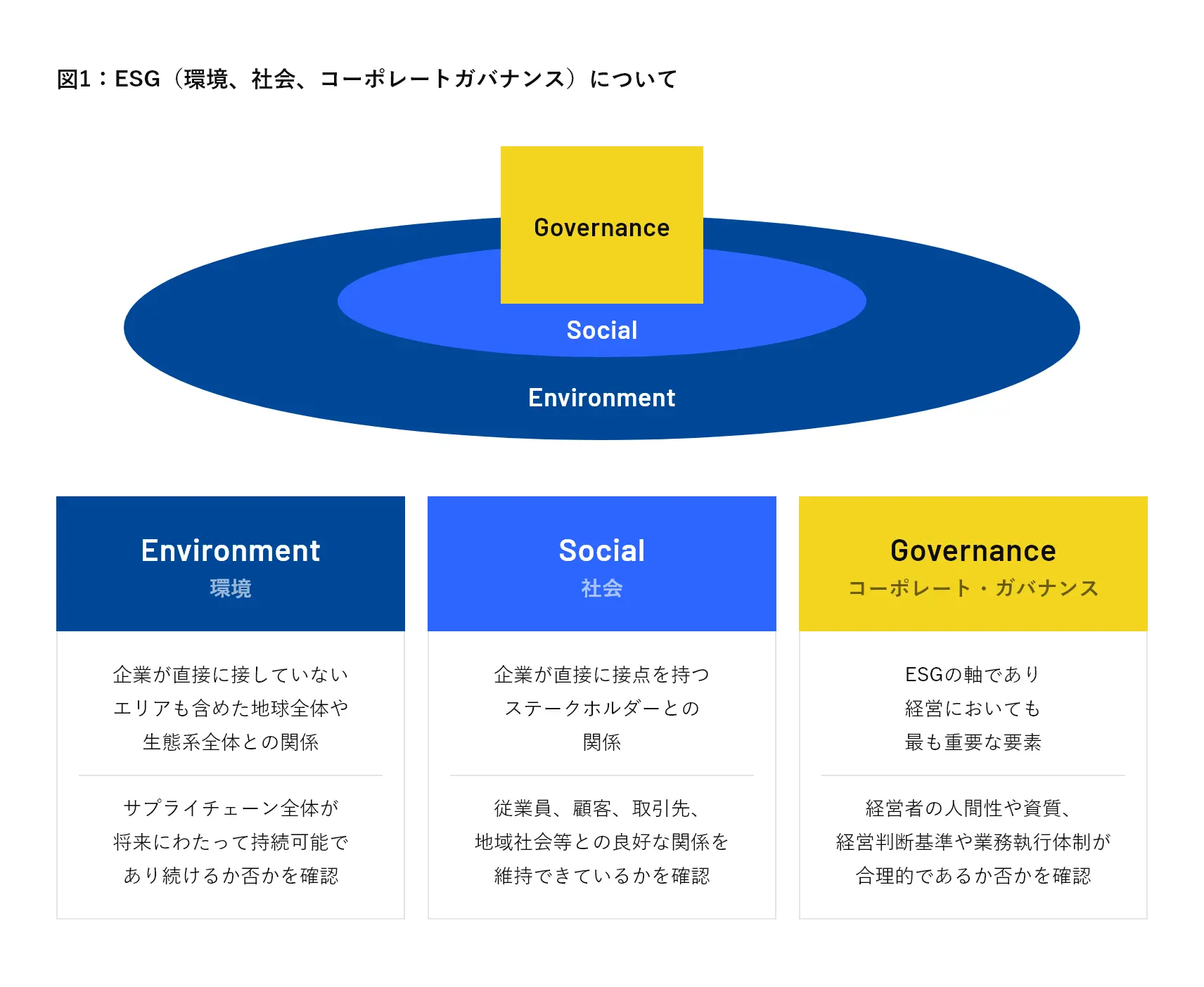

責任の遂行を検討する上で、スパークスはESG課題を基本的な考え方のフレームワークとして活用しています(図1)。

定義

スパークスは投資を行う際に、投資案件の長期的な価値創造プロセスに参加することを重視します。

スパークスは、責任投資を特別な投資スタイルとして区別せず、全ての投資責任者が考慮する必須要項として捉えており、包括的なアプローチとして組み込んでいます。

株式投資においては、ESGの観点から価値のある企業へ投資を行うことを基本とし、必要に応じて企業のESG課題の改善を株主として支援します。実物資産投資においては、ESG課題に留意しつつも、その改善に資する投資を実行することと考えます。

目的

スパークスにとっての責任投資の目的は、顧客に対して期待を上回る投資収益を提供することを前提とした上で、投資会社としての責任を自覚し、幅広い投資活動を通じて、我々のビジョンである、より豊かな、健康な、幸せな社会の実現に資するにあります。

スパークスは、長期にわたって高い投資収益を維持するため、ESG課題の解決に資する案件に投資をすることが効果的なアプローチだと考えています。ただし、他投資家と同様の基準や、一般的に認知されている情報を用いて、ESGに優れている企業にのみ投資対象にすることでは高い投資収益は達成できないと考えております。

例えば現状ESG評価が優れていない企業でも、スパークス独自の調査で今後の改善を見出せる企業、またスパークスが主体的に支援することで改善を促進できる企業に投資を行うことを通じて、高い収益が上げられると考えます。

投資期間

スパークスは、責任投資を実践する上で、社会にとって存在価値のある投資対象に長期で投資することが、最も有効な投資手法であると考えます。

存在価値を検討する際に重要視するのは、すべてのステークホルダー(顧客、従業員、取引先、株主など)に対して付加価値を創造しているかどうかという点です。特定のステークホルダーに対する付加価値を追求した場合、その投資対象が長期に存在することは困難です。長期的観点ですべてのステークホルダーに持続可能な付加価値創造をもたらすためには、絶え間ないイノベーションが必要で、その維持のためには優秀なガバナンス機能が不可欠と考えます。

加えて、昨今の世界情勢を鑑みると、ビジネスの所在国に限らず、地球全体、気候変動、他国民をも考量した上で、長期的な存在価値を考えなければなりません。

環境

スパークスは、パリ協定の長期目標に賛同し、世界的な平均気温の上昇を抑えるため、投資会社として、1企業として、積極的に活動を行う所存です。そして、2050年までにすべての投資先企業、案件が温室効果ガスの排出量についてネットニュートラルを達成することを目標といたします。

顧客資産を中長期にわたり運用する際に、地球環境の持続可能性は投資活動の前提として欠かすことのできない必須条件と考えます。企業活動や消費行動など人類の活動は、直接的または間接的に環境に大きな影響を与えています。スパークスは持続可能な社会を目指し、人類が環境に与える影響に対して、マイナス面を減らし、プラス面を増やす活動に対して、投資を通じて積極的に関与します。

特に脱炭素社会の実現を重点課題と捉え、ファンドスキームを活用して、再生可能エネルギー発電施設の建設・運営に主体的に関わっています。

社会

スパークスは、グローバル・コンパクトの原則の掲げる人権、労働、腐敗防止に関する社会的課題を認識し、その解決に対して前向きに取り組みます。

スパークスは創業来の活動の基本姿勢であるボトムアップ・アプローチによって課題に向き合います。自分たちの目で現場を確認し、自分たちが主体となりこれら課題について、当事者意識を持って対峙します。

スパークスは、地域情勢にかかわらず断固とした態度で、あらゆる形態の腐敗防止に取り組みます。

スパークスは人権に対して、自ら人権侵害に加担しないよう取り組むとともに、投資先企業、プロジェクトにおいて人権問題を尊重して、投資選別を行います。

スパークスは、強制労働、児童労働の廃止を支持し、その推進のための活動を行います。

スパークスは、顧客や投資先はもちろん、必要に応じて行政や地域コミュニティも交えて対話を行います。そのような対話を通じて得られた情報を元にすることで、社会的な価値を満たしながら、経済的な価値を生みだすような投資機会の発掘を行います。

地域・社会とのコミュニケーションという観点から、スパークスは事業基盤である日本における啓蒙活動に積極的に取り組みます。投資リテラシー向上に資するために書籍発行、セミナー開催、運用レポートの充実を行っているほか、再生可能エネルギーに関しての教育イベントを行うなど、我々の事業活動から得られる知見を地域の発展のために還元しています。

コーポレートガバナンス

スパークスは、投資活動の持続可能性と成果を高めるために、ガバナンスに対して最大限の注意を払います。

ガバナンスについて検討する際には、形式よりも実態を重視し、中長期的な観点からすべてのステークホルダーにとって最も良いことは何かということを自ら問い続けます。スパークスは数多くあるガバナンスの評価軸の中でも、特に投資先価値を維持・向上に責務を負う人々(企業であれば経営トップ)の資質を重視します。責務を負う人と対話を通じて、ビジョン、合理性、誠実さについての判定を行い、より良いガバナンス体制を見分ける参考とし、必要に応じてガバナンス体制構築に関与します。

このような活動を行う上で、スパークス自らもより良いガバナンス体制を構築する必要があるという認識を持っています。投資会社でありながら上場会社であるユニークなポジションを活かし、今後もより良いガバナンスの追求に努めます。

責任投資のガバナンス体制

スパークスは投資を通じて、「世界を豊かに、健康に、そして幸せにする」というミッションを掲げています。投資を通じて社会の持続可能な発展に貢献する企業として責任を果たすため、当グループの取締役は、責任投資の監督責任、説明責任を負っています。

組織全体で責任投資の実践を推進するため、スパークス・グループ株式会社の取締役会は、責任投資委員会1を設置しました。責任投資委員会は、スパークス・グループ株式会社の代表取締役、取締役、グループ執行役員とリーガル&コンプライアンス室長を委員とし、委員長は、取締役会の指名により、2022年3月末現在グループCIOが務めています。

責任投資委員会は原則として四半期に一度開催されます。スパークスの各投資政策委員会より、責任投資の実施状況の報告が行われるほか、責任投資ポリシーなどの変更承認、責任投資の実施に関する年次報告書の承認などを行います。なお、責任投資委員会には外部アドバザーが陪席し、独立した立場から、報告や審議内容に対する助言がなされ、責任投資関する最新の動向が共有されます。

各投資政策委員会規定には、責任投資の実践が明記されており、運用担当者(ファンドマネージャーやアナリスト)は、投資活動へのESG問題の統合を実践する責任を負っています。

責任投資委員会では、年に一度、各投資政策委員会に責任投資ポリシーの見直しや自己評価を促し、その結果を取りまとめます。

- 1旧ESG委員会は責任投資委員会に名称を変更いたしました。

責任投資に関する内部報告及び検証

スパークスの運用担当者(ファンドマネージャーやアナリスト)の責任投資実践状況は、各投資政策委員会が設定する責任投資目的に対する進捗状況で確認され、責任投資委員会を通じて取締役会に報告されています。

責任投資に関する外部報告

スパークスの責任投資の実践状況は、スパークス・グループ株式会社や各子会社のウェブサイトを通じて開示を行っています。スパークス・アセット・マネジメント株式会は、日本版スチュワードシップ・コードへの対応方針と自己評価、議決権行使方針と結果について、定期的に開示を行っています。また、スパークス・グループ株式会社のホームページ等を通してスチュワードシップ責任に対する基本方針や活動実態に対しての報告を行ってまいります。

また、アセットクラスや投資戦略によっては、顧客向け運用報告書にて、ポートフォリオのESGスコアや温室効果ガス排出量に関するデータや、投資先に対するエンゲージメントの状況を開示している場合もあります。

上場株式戦略における責任投資ポリシー

上場株式投資戦略は、スパークス・アセット・マネジメント株式会社、SPARX Asset Management Korea Co., Ltd.、並びにSPARX Asia Investment Advisors Limitedにて運用を行っています。

スパークスは設立以来、「マクロはミクロの集積である」との一貫した投資哲学に基づき、徹底したボトムアップ・アプローチから生み出される投資インテリジェンスの提供と革新的な投資手法の開発に努めています。

「上場株式投資戦略」におけるボトムアップ・アプローチとは、個別企業の調査を重視するということです。数値データや書面情報などから企業の過去の実績を把握することに加え、適時・適切に企業と面談の場を設けて対話を行うことを意味します。

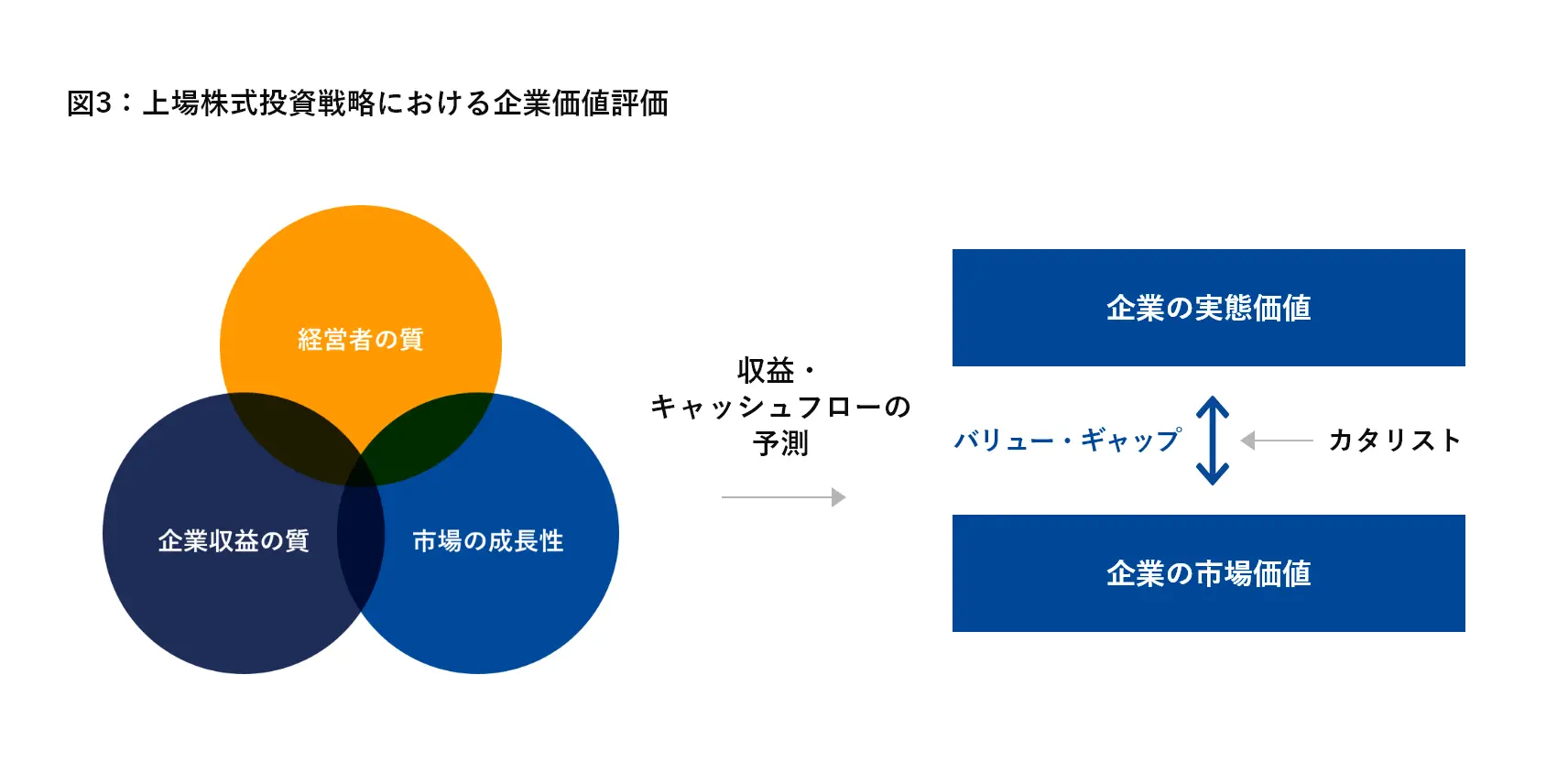

調査・分析手法に関しては、「企業収益の質」「市場の成長性」「経営者の質」という3つの着眼点を用いた定性的な分析と、「ROE(株主資本利益率)」「キャッシュフロー」に重きを置いた定量的な分析を用いて、企業の実態価値を計測するという一貫したプロセスを用いています。

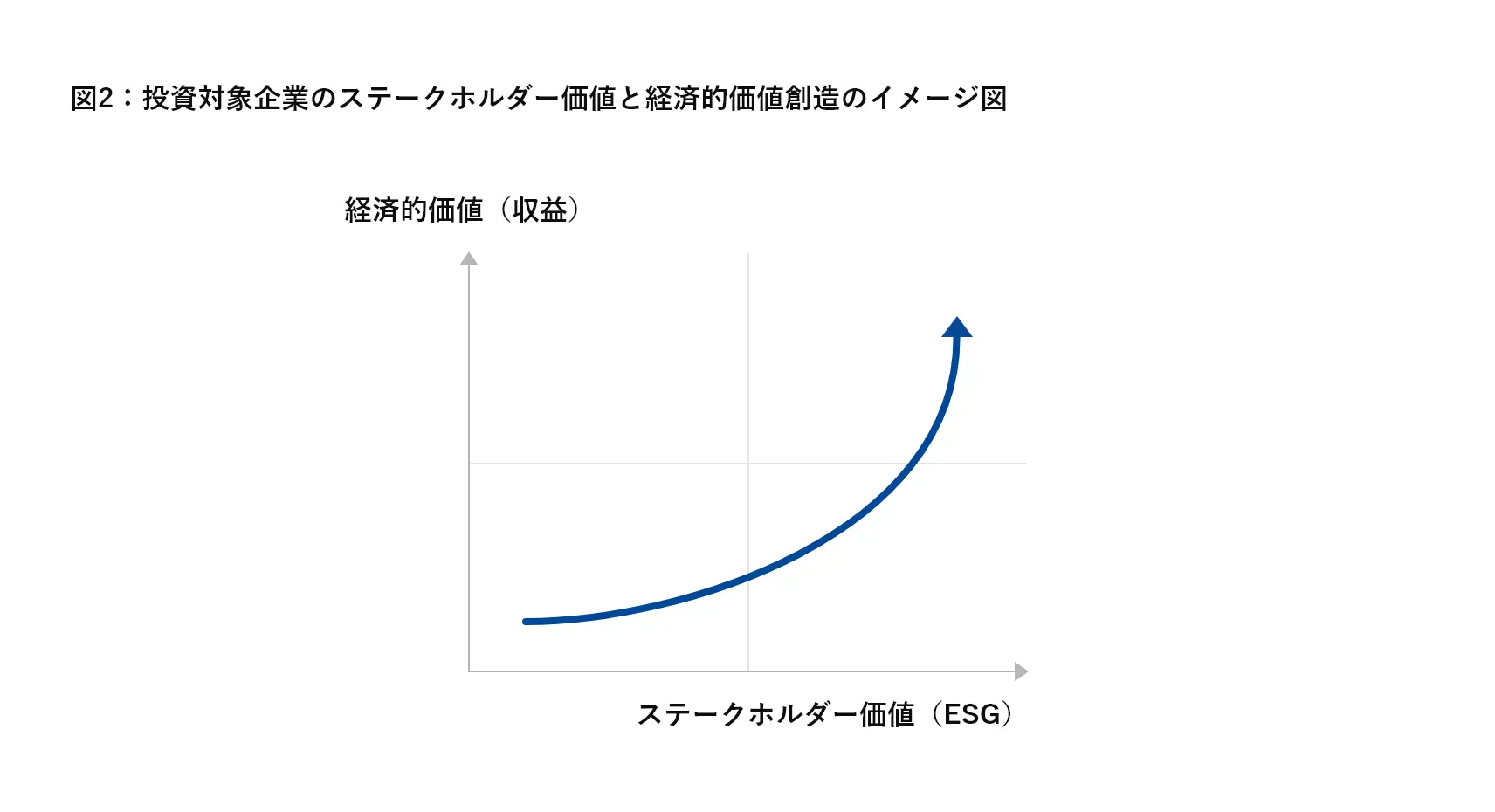

投資銘柄を選別する際は、対象企業がステークホルダー価値を生み出しているか分析、それが経済的価値の創造に結びついているか精査します(図2)。「ステークホルダー価値の創造」とは、企業を取り巻く全てのステークホルダーを豊かに、健やかに、そして幸せにすることを意味します。そのため、上場株式投資戦略では、短期的な利益のみを追求するような企業には投資を行いません。

ステークホルダー価値を大きく棄損する可能性を低減するため、ESGの観点から問題のある事業を一定以上保有する企業は投資除外基準(エクスクルージョン基準)に基づき、投資ユニバースから除外しています。なお、全上場株式戦略に適用となる投資除外基準に加え、投資戦略もしくはファンドによっては、全社基準よりも厳しい基準が適応されることがあります。これは、アセットオーナーの意向や投資スタイルを考慮し、画一的な基準を設けることが適切ではない場合があるからです。

上場株式投資戦略がステークホルダー価値に着目する理由は、それが企業の経済的価値の先行指標と考えるからです。経済的価値を創出しなければ企業活動は持続可能性とはならないことから、社会的意義がありステークホルダー価値を創造していても経済的価値の向上が伴わない企業には投資を行いません。

また、上場株式投資戦略が企業価値を検討する際は、過去の実績をベースに開示されている財務情報やESGデータなどの非財務情報を参考にしつつ、ボトムアップでの個別調査によって得られた情報を元にした将来の改善を最も重視します。よって、現時点でのステークホルダー価値並びに経済的価値の絶対レベルが低くとも、当該企業が正しい方向に改善している場合は投資対象候補に加えます。お客様・従業員・仕入先や取引先、或いは地域社会も含む当該企業にとっての全てのステークホルダーとの関係が当該企業の中長期的な成長を支援するものであるかについても強い関心を払います。

投資を行った後は、ステークホルダー価値を大きく棄損する可能性のある事象(ESGインシデント)の定期的なモニタリングに加え、中長期的な企業価値向上の観点から投資先企業の状況把握に努め、対話を通じて企業の価値向上を株主として支援します。ボトムアップ・アプローチの特徴を活かし、公開情報の検証のみならず、企業との直接対話を継続することで、(1)事業環境に即した有効な経営戦略が採用されているか、(2)適切な企業統治構造を有しているか、等を精査しています。

上場株式投資戦略は、企業評価において、「1. 企業収益の質」「2. 市場の成長性」「3.経営者の質」の3点を基軸に質的分析を行い(図3)、ESGの評価によってのみ投資を決定するわけではありません。例えば割高な株式や既に幅広い投資家が分析し、追加的な分析による付加価値の存在を確証できない場合には収益を市場平均以上に得ることは難しいと考えるからです。

ESGによるバリュエーションへの影響

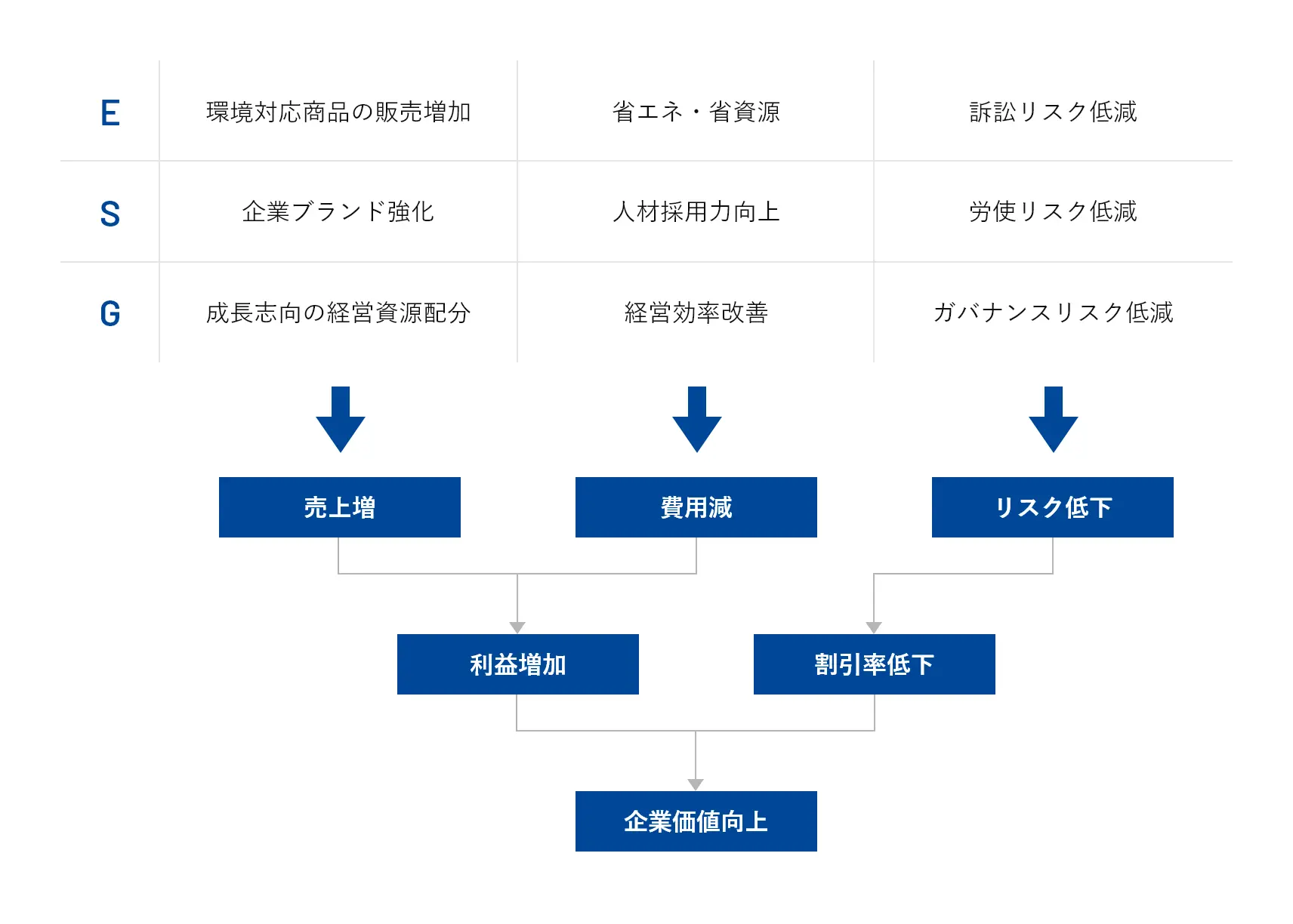

ESG要因は将来の売上・利益を予想する上で重要と考えており、長期の企業の業績予想に逐次反映しております。また、ESG要因の影響を投資リスクへ反映させ、バリュエーションの評価に利用する場合があります(図4)。

【E】 Environment 環境

地球環境へのビジネスの影響という要因は、今後のビジネスに於いて大きなリスク要因であり、投資機会でもあります。

地球環境に大きなマイナスの影響を与え続けている企業には原則投資を行わない方針ですが、環境負荷の大きいエネルギー関連企業やエネルギー負荷の高い活動企業であっても将来に向けて改善を行おうと活動している企業については投資する可能性を排除しません。

環境負荷削減に取り組む企業・産業やそれに関連する投資案件については重点的に投資を行う候補として継続的に調査を続ける方針です。環境は、長期的なビジネスの存続可能性という観点で企業収益の質の分析と密接な関係があると考えます。また、潜在成長力性やビジネス機会といったプラスの観点、成長阻害要因としてのマイナスの観点でも、大きな影響因子であると考えます。

スパークスは、パリ協定の長期目標に賛同し、世界的な平均気温の上昇を抑えるため、投資会社として、積極的に活動を行う所存です。したがって、2050年までにはすべてのポートフォリオの保有銘柄が温室効果ガスの排出量についてネットニュートラルを達成することを目標としたします。

そのためには、投資先企業が、パリ協定に従い温室効果ガス削減計画を立案し、実行していくことが望ましいと考えます。 ただし、それまでのプロセスとして、すでに排出量が少ない企業、パリ協定に基づき削減施策を実行している企業にだけ投資するのではなく、今後削減施策を実行すると思われる企業を支援することが重要と考えます。

したがって、当面の目標としましては、2025年までには、ポートフォリオの50%以上がTCFDに賛同を表明し、排出削減計画を実行している企業とすることとし、なるべく多くの投資策企業が賛同することを働きかけてまいりたいと思います。

【S】Social 社会

現在の社会情勢は残念ながら貧富の差の拡大が顕著になっており、世界各地で顕在化しております。人権問題、そして労働力の活用は企業に於いて最も基本的な活動の1つであり、いかに長期に優良な労働力を確保し、高いモチベーションを持って従業員に働いてもらうかが最も重要な経営課題であると考えます。従って不平等な労働条件、不当な労働環境を提供している企業の長期的な社会での存続性は非常に難しいと考えており、長期的な企業の状況を分析する上で、企業の社会的な活動は最も重要な要因と考えます。また、投資案件の周辺コミュニティに与える影響力が大きく、長期の投資リターンに影響を与えます。世界的に企業の社会的な役割が重要視されており、社会的責任を企業が果たしているか否かは、企業の競争力を大きく左右します。

以上のことから、上場株式投資戦略では、人権問題に対する問題はないか、当該企業が適切な労働条件を提供し、社会的責任を果たしているか、などは投資における重要な要件と考えます。また、社会的責任を重視して戦略を立案している企業、周辺コミュニティや社会にプラスの影響を与える場合は前向きに投資を検討する方針です。

社会という観点では企業収益の質が最も重要です。社会への貢献としてのビジネスの評価、またサプライチェーン・労働力の利用方法、生産性という観点でも企業収益の質と密接な影響があります。また、経営者の質の分析として、経営陣の社会貢献に対する考え方や社会的なビジネスの位置付けなどを勘案します。

【G】Governance コーポレートガバナンス

企業の長期的な競争力を維持するための最も重要な要因は経営者と考えます。創業以来、投資を決定するに際して経営者と面談し、その資質を分析することが重要なプロセスであると信じており、年3000回以上(2021年の実績ベース)の調査を継続、経営についての分析能力を高めるため日々努力しており、今後も継続する方針です。

経営者との面談に於いては、ガバナンス方針は重要な論点の1つです。ガバナンスは資本主義社会における経営と資本の分離という機能分化を実現した社会システムにおいて根幹の機能であり、経営者の役割を自覚し、実行することは株主だけでなく全てのステークホルダーにとって重要な要因です。企業経営や投資案件においても、その意思決定プロセス、戦略立案、モニタリングが適切に行われることが最も重要と考えます。

バリュエーション

上記3つの大きな定性的な観点で企業評価を行った後に投資候補として企業を位置付けます。ESGも含めて総合的な質的要因での投資評価であることから、ESG評価の高い企業に自動的に投資するわけでもありません。ESGの観点を長期的な企業評価における成長要因とリスク要因を評価し企業価値算出に利用しています。

上場株式戦略におけるスチュワードシップ・ポリシー

上場株式戦略におけるスチュワードシップ・ポリシーは、上場株式投資戦略に適用します。上場株式投資戦略は、スパークス・アセット・マネジメント株式会社、SPARX Asset Management Korea Co., Ltd.、並びに SPARX Asia Investment Advisors Limitedにて運用を行っています。

1. 利益相反

スパークス・グループ株式会社では、銀行・証券会社・保険会社等いかなる企業グループにも属さない独立系の企業であると同時に、傘下の子会社に於いて投資運用業を主たる事業として営む本邦初の上場会社として、市場から高い信頼を受けるに足る行動規範の確立に努めています。当社は、取締役会の半数が独立社外取締役で構成されており、適切な利益相反管理を可能とするガバナンス体制を整えています。その子会社に対しても、透明性確保のための管理を徹底しています。

当社は受益者との利益相反が生じる恐れのある投資活動について、未然に禁止することを原則としています。また、第一種金融商品取引業を併営している点にも留意し、管理すべき利益相反取引の類型や管理の方法を利益相反管理方針に定め、その概要(注)を当社ホームページ上に公表しています。

(注) 「利益相反管理方針概要」(リンク先: https://www.sparx.co.jp/profit.html )

2. 各国のスチュワードシップ・コード要件との整合

スパークス・アセット・マネジメント株式会社は、日本版スチュワードシップ・コードを受け入れ、その諸原則に対する対応方針を公表しています。

3. スチュワードシップ・ポリシーに含まれる資産/ファンド

当スチュワードシップ・ポリシーはスパークスにおいて上場株式に投資を行う全戦略に適用します。エンゲージメント活動及び議決権行使は投資活動において、中長期に亘って高い実績を生み出すために欠くことのできない要素であると考えています。

4. 期待および目的

我々は投資先企業及び候補企業の現状や中長期的なビジネス展開について、公開情報による調査を踏まえた上で企業訪問を行うことで評価を行います。合理的な経営がなされ、企業価値向上の可能性があると判断される場合には投資を実行します。

この一連のプロセスにおいて、投資先企業の経営者との対話を重ね、経営課題の共有に努め、それを踏まえた上で意見を表明することで、企業価値向上の後押しとなるよう活動を行っております。

スパークスが創業以来取り組んできたボトムアップ・アプローチは投資先企業の価値向上に貢献すると共に、受益者にとっての中長期での投資リターン増大にも結び付く活動です。スチュワードシップ責任を適切に果たすため、ボトムアップ・アプローチの更なる強化と質的向上を続けることを基本方針と致します。

5. エンゲージメント

ESG問題

我々は投資先企業との良好な関係構築のために対話を軸としたエンゲージメント活動を行っています。対話においては企業の個性を受け入れることに重きを置いており、対話の中身や頻度については企業の状況に応じて個別に対応します。その際には業績など財務情報の確認ではなく、非財務情報を中心的な議題として対話を行います。非財務情報の中でも株主・お客様・従業員・取引先・地域社会・地球環境など全てのステークホルダーと良好な関係を築き、持続的な成長の基盤作りが行われているかという点について深く対話を行います。

エンゲージメントの優先順位

我々のエンゲージメント活動には2つの目的と、それを通じて期待する2つの効果があります。

一つ目の目的は、企業情報を取得することです。深い議論を通じ単なるヒアリングでは見えない企業の実態に迫ることで投資の確信度を高めることに繋がります。二つ目の目的は、対話を通じて投資先企業に気付きを提供することです。良い気付きは実践を通じ企業価値を高める可能性があります。

エンゲージメントを通じて期待する効果の一つ目はファンダメンタルズの改善です。ファンダメンタルズ改善についての主な議題はビジネスモデル、財務戦略、ESGの戦略などです。これらは企業全体の戦略であることから経営トップの問題意識が低いと変化を促すことは難しく、逆に既に意識の高い企業を後押しする場合には有効に作用します。期待する二つ目の効果は、バリューギャップの解消です。これは、何らかの理由で株価が実態価値より割安な場合にその状態を解消することを意味します。この場合の主な議題はIR戦略、ESG情報開示、コーポレートブランド戦略などです。この場合は経営トップの問題意識に加えて具体的なIR活動も重要な要素となることから経営者のみならずIR担当者との対話も重視します。

スパークスは、パリ協定の長期目標に賛同し、世界的な平均気温の上昇を抑えるため、投資会社として、積極的に活動を行う所存です。このため、長期的には投資先企業が、このパリ協定に従い温室効果ガス削減計画を立案し、実行していくことを、対話により支援してまいります。

スパークスは、グローバル・コンパクトの原則の掲げる人権、労働、腐敗防止に関する社会的課題を認識し、投資先企業がその解決に対して前向きに取り組むよう、対話により支援してまいります。

エンゲージメントの方法

我々は創業以来、数多くの企業経営者と対話を重ねることで、財務情報に留まらない当該企業の経営に関する知見を獲得するよう努めて参りました。このような継続的な調査活動を通じ、企業価値向上を推進する活動に対しては投資の実行を通じて支持を示す一方で、改善の余地があると思われる場合には建設的な意見表明を行うことで変化を促します。

エンゲージメントの透明性

我々は運用報告書、お客様との面談、各種セミナー、当社ホームページ等を通してスチュワードシップ責任に対する基本方針や活動実態に対しての報告を行っております。運用状況の説明に当たっては企業価値についての考察や企業の持続的成長に対する支援活動等、ボトムアップ・アプローチの活動によって得られる独自性のある情報開示を充実するよう努めています。

デューディリジェンスとモニタリングプロセス

我々は調査活動を通じ、投資先企業の状況について中長期的な企業価値向上の観点からの把握に努めます。ボトムアップ・アプローチの特徴を活かし、公開情報の検証のみならず企業との直接対話を継続して実行することで事業環境に即した有効な経営戦略が採用されているか、適切な企業統治構造を有しているか等について精査しています。

投資先企業の状況の把握に当たっては、財務上の指標だけに関心を払うものではありません。お客様・従業員・仕入先・取引先、或いは地域社会も含む当該企業にとっての全てのステークホルダーとの関係が当該企業の中長期的な成長を支援するものであるかについても強い関心を払います。 また、我々は投資先企業の気候変動対策に関心を払っており、スパークス・アセット・マネジメント株式会社の上場株式投資戦略が運用しているすべてのファンドでポートフォリオの温室効果ガスの排出量について毎月計測して、投資政策委員会において確認しています。

インサイダー情報

投資先企業との対話に於いては相互信頼に基づき、未公表の重要事実を含む情報の授受を行わないことを予め合意することを原則としています。企業価値向上に資するために、より踏み込んだ対話が必要となり未公表の重要事実を知ることとなった場合には、社内規程に基づき直ちに当該情報を登録・管理し、必要な取引規制等の措置を発動する等、適正に対処致します。

エスカレーション戦略

投資先企業の経営課題が解決され企業価値の向上が見込まれると評価し得る場合には、当該企業への投資を積極化することで経営方針への支持を表明します。反対に対話を通しても持続的な成長を阻害することが明確な経営戦略が採用された場合には、当該企業への投資を終了することで受益者の利益を守ります。また、一部の投資戦略においては株主の権利を行使して経営者に積極的な働きかけを行う場合があります。

6. 議決権行使活動の優先順位付けおよび範囲

ESG問題

我々は議決権を適切に行使することで、中長期の企業価値向上を通じた株主利益の増大を目指します。各議案は運用担当者によって個別に検討されますが、その際にはESG対応が企業価値向上に結びつくか否かを判断材料に含めます。

議決権行使活動の優先順位付けおよび範囲

我々はボトムアップ・アプローチを通じ、対象企業の経営方針、成長性、ビジネスモデル、コーポレートガバナンス等を調査・理解の上で投資を実行しています。議決権行使に於いては各議案が中長期における企業価値向上に資するか否かを判断基準としています。スパークス・アセット・マネジメント株式会社は、議案の類型毎に行使ガイドラインと運営プロセスを社内規則で定めており、その基本方針(注)はホームページ上に公表しています。

(注)「議決権行使方針」(リンク先: https://www.sparx.co.jp/vote.html )

なお、以下の議案については具体的な指針を定めています。

- 計算書類および利益処分案

- 資本政策

- 合併・営業譲渡・買収等の組織再編

- 取締役会および取締役の選任

- 監査役会および監査役の選任

- 役員報酬

- ストックオプション

- 定款変更

- 敵対的買収防衛策

- 株主提案

議決権行使の方法

スパークスの上場株式投資戦略はほぼ全てがアクティブ運用であり、運用担当者が全ての投資先企業を調査し、それぞれの経営状況を把握した上で保有しています。この特長を活かし、議決権行使に際して外形的または定量的な行使基準は設けず、全ての議案につき当該企業の状況を踏まえ、それが企業価値向上に資するか否かの観点で、運用担当者が個別に判断を行います。

議決権行使活動の透明性

スパークス・アセット・マネジメント株式会社は、議決権行使の結果についてホームページで毎年報告しています。金融庁のスチュワードシップ・コードの方針に沿い、並びに市場におけるコーポレートガバナンス強化の流れを支援するため、2017年3月決算企業から議決権行使結果を個別企業毎に開示することとしております。ただし、アクティブ運用を行なう当社としては、パッシブ運用を持つ他社とは異なり、全ての議案結果を開示することは投資銘柄を開示することとなり、当社のお客様のリターンを第一に考えると調査・投資活動に支障が生じるリスクを排除できないため、会社議案については反対議案のみ、株主提案については賛成議案のみという限定的な開示を行なうこととしています。

決議の提出または共同提出

我々は企業と株主との対話を実効的にならしめる上で集団的エンゲージメントを有効な手法の一つと認識しています。投資先企業について、機関投資家である他の株主から協働して当該企業と対話を行うことを呼びかけられた場合、その必要性及び妥当性について真摯に検討します。当社以外の株主とも協働して対話を行うことがより効果的であると判断する場合、集団的エンゲージメントへの参加を呼びかけることがあります。

意思決定プロセス

スパークス・アセット・マネジメント株式会社では、議決権の指図行使の最終判断は投資政策委員会が行います。投資政策委員会は、スパークス・アセット・マネジメント株式会社の取締役会によって任命された委員長並びに運用調査部門、リスク管理部門及びリーガル・コンプライアンス部門の責任者、その他委員からなる委員会であり、議決権の指図行使に係る判断を取締役会から委譲されています。

具体的には、投資政策委員会に於いて議決権の指図行使に関する基本的なガイドラインを策定すると共に、個々の投資先企業ごとに投資政策委員会が適切と判断したファンドマネージャーにその議決権の具体的な指図行使の権限を付与しています。

スパークス・アセット・マネジメント株式会社は、投資信託協会の「議決権の指図行使に係る規定を作成するに当たっての留意事項」に準拠した、独自に定める議決権等行使ガイドラインの範囲内で個々の投資先企業の状況を考慮し、投資政策委員会が適切と判断したファンドマネージャーがすべて個別議案ごとに議決権の指図行使の判断をする体制としています。

受託者責任等の観点から、株主利益に反すると判断される場合には、本ガイドラインに基づいて「反対」あるいは「棄権」の意思表示を行います。

セキュリティーズレンディングプロセス

お客様の要望により貸株を行う場合がありますが、株券回収のプロセスを踏み、原則的に議決権を行使します。

上場株式オルタナティブ投資戦略における責任投資ポリシー

上場株式オルタナティブ投資戦略は、スパークス・アセット・マネジメント株式会社、SPARX Asset Management Korea Co., Ltd.、SPARX Asia Investment Advisors Limitedにて運用を行っています。

オルタナティブ投資戦略は、投資家の株式価格変動リスクを軽減するための投資手法の一つと捉えています。ファンドの価格変動リスクを軽減するための手法によって、個別株式の買い持ち投資に加えて、株式市場全体の価格変動リスクを軽減するために株価指数先物だけを売り建てるベータ・ヘッジ型投資戦略と、個別企業のショート(売り建て)投資と株価指数先物などのデリバティブズを組み入れることでリスクを軽減させるロング・ショート投資戦略に大別されます。

オルタナティブ投資戦略は、「世界を豊かに、健康に、そして幸せにする」というスパークスのミッションに沿って、市場の方向性に関係なく、顧客に対して最大限の投資収益を中長期的に提供することを目指し責任投資を実践します。この目的を達成するために、責任投資は深く関与していると考えます。

個別企業のショート投資に関しては以下のようになっています。

1997年に日本株ロング・ショート投資戦略を業界に先駆けて開発して以降、スパークスは日本株式市場のオルタナティブ投資のパイオニアとして投資を続けてまいりました。オルタナティブ投資においても「マクロはミクロの集積である」との一貫した投資哲学に基づき、徹底したボトムアップ・アプローチを通じて個別企業の調査を重視し、各投資先企業の企業価値に注目して投資を行っています。「上場株式オルタナティブ投資戦略」におけるボトムアップ・アプローチとは、個別企業の調査を重視するということです。数値データや書面情報などから企業の過去の実績を把握することに加え、適時・適切に企業と面談の場を設けて対話を行うことを意味します。この点において、投資哲学、投資プロセスは「上場株式投資戦略」と同様であり、株式の買い持ち投資(ロング投資)の考えは「上場株式投資戦略における責任投資」の記述の通りです。

ショート投資における責任投資

ショート投資は企業の実態価値に比べて株価が割高に評価されている企業に対して売り建てを行うことで経済的利益を享受する投資手法です。スパークスではショート投資においても買い持ちを行うロング投資と同様に、「企業収益の質」「市場の成長性」「経営戦略」という3つの着眼点を用いた定性的な分析と、「ROE(株主資本利益率)」「キャッシュフロー」に重きを置いた定量的な分析を用いて、企業の実態価値を計測するという一貫したプロセスを用いています。

経済的価値を計測すると同時に社会的価値に注目して投資を行っています。「社会的価値の創造」とは、企業を取り巻く全てのステークホルダーを豊かに、健やかに、そして幸せにすることを意味します。社会的価値を毀損、創造しない企業活動は短期的に収益をあげられても持続可能とはならないと考えています。持続可能ではない企業活動は結果的に経済的価値の縮小、または低い成長率が長期にわたって継続することが見込まれます。

バリュエーション

ESG要因は将来の売上・利益を予想する上で重要と考えており、長期の企業の業績予想に逐次反映しております。また、ESG要因の影響を投資リスクへ反映させ、バリュエーションの評価に利用する場合があります。

社会的価値の創造を軽視する企業、経営陣は、短期的な経済的価値の創出に優れていても、長期的には社会的価値の創造に優れた企業に淘汰されるという考えのもと、企業価値を算出するプロセスにおいても平均的な企業に比べネガティブな評価を行います。

「企業収益の質」「市場の成長性」「経営戦略」という3つの着眼点を用いた定性的な分析のなかで、私たちが考えるE、S、Gの3つの観点*で企業評価を行った後に投資候補として企業を位置付けます。ESGも含めた総合的な質的要因での投資評価であることから、ESG評価の低い企業に自動的に投資するわけでもありません。ESGの観点を長期的な企業評価のリスク要因、ディスカウント要因と評価し企業価値算出に利用しています。

*詳細は「上場株式戦略における責任投資 - ESGによるバリュエーションへの影響」をご参照ください。

再生可能エネルギー投資戦略における責任投資ポリシー

再生可能エネルギー投資戦略はスパークス・グリーンエナジー&テクノロジー株式会社にて発電事業コンサルティングを、スパークス・アセット・マネジメント株式会社、並びにスパークス・アセット・トラスト&マネジメント株式会社にて運用を行っています。

再生可能エネルギー投資戦略では、以下の基本理念を通じ、日本並びに世界各国の電力・金融・資本市場の活性化に寄与します。

1. 再生可能エネルギーの拡大によるエネルギー自給率の向上・環境負荷の低減に資すること【環境】

日本のエネルギー自給率は世界的に見ても極めて低く、また、化石燃料を利用した発電方法は環境に対する負荷が高いことから、脱炭素化が世界的な課題となっている中、日本における再生可能エネルギー発電設備の拡大は最も重要なテーマの一つであると考えています。一方で、日本の電力需要の20%を再生可能エネルギーによって充足するには、莫大な資金需要が発生します。再生可能エネルギー投資戦略は、資金需要のある分野へ資金を導くという、本来ファンドが有する資金供給機能を活用し、投資を通じて再生可能エネルギー発電設備の拡大を促進します。それにより日本並びに世界各国の電力供給の安定化、エネルギー自給率の向上、脱炭素化社会の実現に貢献することを目指します。

2. 再生可能エネルギーによる地域経済の再生等の地域活性化に資すること【社会】

再生可能エネルギー資源は、世界の各地域に多く存在しています。世界の広大な土地や森林等の貴重な地域資源を活用することは、それぞれの地域経済に恩恵があることが望ましいと考えております。太陽光発電や風力発電は、比較的開発期間が短く、収益をより早く得ることが可能です。また、立地や気象条件により事業規模の想定がつきやすいのが利点です。バイオマス発電は事業整備のために時間とコストがかかる点が課題である一方で、地域資源に基づいているために、雇用を創出し、恒常的にニーズがあり、景気に左右されず、地域が主体となって参画できる利点があります。それぞれの再生可能エネルギーの特性をうまく組み合わせて、地域発展に結びつけ総合的に利用することによって、継続可能な地域活性化を目指します。

3. 日本全体の投資効率の向上に資すること【ガバナンス】

日本において、いわゆるインフラ関連資産と呼ばれる実物資産の主たる持ち手は伝統的に政府や企業であり、それぞれが自らのバランスシートを拡大させて保有しておりました。日本政府にとってバランスシートのスリム化は今後の国家戦略の要諦であると考えています。また、企業経営の側面から見ても、長期間資金が固定化するインフラ関連資産への投資を、自社のバランスシートで抱えなければならないことは、より資金効率が高い効果的な分野への事業投資を行うことの妨げとなります。インフラ関連資産への投資において、ファンドを活用することにより、規律のある運用・開示による透明性を確保し、適正なリターンを追求することが可能です。

地域社会貢献活動

20年間続く再生可能エネルギー発電所は、未来の子供たちのための発電所と言えます。 再生可能投資戦略が再生可能エネルギーインフラを創出する立場として大事だと考えているのが、地域とのふれあい、地域の子供たちとの対話・環境教育です。

「なぜ再生可能エネルギーが必要とされるのか」について共に考え、「未来にとって必要な再生可能エネルギー」を身近に感じてもらう機会として『こどもエネルギーサミット』を各地で開催しています。

『こどもエネルギーサミット』基本構成

再生可能エネルギー投資戦略の運営する再生可能エネルギー発電所についての理解を促進し、未来エネルギーの様々な事例も学ことで、これからのエネルギーにまつわる子供たちの「発想力」を豊かにするためのプログラムを組み立てています。

| 【1】見学会 |

見る・聞く

まず、実地見学を通じて、メガソーラーの役目と仕組みについて学びます。 |

|---|---|

| 【2】クイズ大会 | もっと知る

次に、多角的な視点で「エネルギー」について学びます。 |

| 【3】発電体験 | 体験する

その後、「こんなことから発電できるんだ!」と驚いてもらえるような、いろいろな方法を体験してもらいます。発想が実際にカタチになった例に触れる事で、その楽しさと可能性を感じてもらいます。 |

| 【4】発想タイム | 考える

最後に、「未来のエネルギー」について考えてもらい、自分の「発想」をイラストなどに描いてもらいます。 |

再生可能エネルギー投資戦略におけるスチュワードシップ・ポリシー

再生可能エネルギー投資戦略はスパークス・グリーンエナジー&テクノロジー株式会社にて発電事業コンサルティングを、スパークス・アセット・マネジメント株式会社、並びにスパークス・アセット・トラスト&マネジメント株式会社にて運用を行っています。

1. 利益相反

スパークス・グループ株式会社では、銀行・証券会社・保険会社等いかなる企業グループにも属さない独立系の企業であると同時に、傘下の子会社に於いて投資運用業を主たる事業として営む本邦初の上場会社として、市場から高い信頼を受けるに足る行動規範の確立に努めています。当社は、取締役会の半数が独立社外取締役で構成されており、適切な利益相反管理を可能とするガバナンス体制を整えています。その子会社に対しても、透明性確保のための管理を徹底しています。

当社は受益者との利益相反が生じる恐れのある投資活動について、未然に禁止することを原則としています。また、スパークス・アセット・マネジメント株式会社において、第一種金融商品取引業を併営している点にも留意し、管理すべき利益相反取引の類型や管理の方法を利益相反管理方針に定め、その概要(注)をホームページ上に公表しています。

(注) 「利益相反管理方針概要」(リンク先: https://www.sparx.co.jp/profit.html )

2. 各国のスチュワードシップ・コード要件との整合

スパークス・アセット・マネジメント株式会社は、日本版スチュワードシップ・コードを受け入れ、その諸原則に対する対応方針を公表しています。

3. 再エネスチュワードシップ・ポリシーに含まれる資産/ファンド

当再エネスチュワードシップ・ポリシーはスパークスにおいて再生可能エネルギーに投資を行う全戦略に適用します。エンゲージメント活動は投資活動において、中長期に亘って高い実績を生み出すために欠くことのできない要素であると考えています。

4. 期待および目的

スパークスは、創業以来一貫して「マクロはミクロの集積である」という投資哲学を掲げ、ボトムアップ・アプローチを徹底することを標榜しております。ここでいうボトムアップ・アプローチとは個別企業の調査を重視するという考え方であり、数値データや書面情報などから企業の過去の実績を把握することに加え、適時・適切に企業と面談の場を設けて対話を行うことを意味しています。再生可能エネルギーによる発電資産の運用においても、徹底した調査・分析を実施しており、運用会社として専門・得意とする株式運用分野と当該運用プロダクトとの一貫性を有していると考えております。

我々は投資候補の再生可能エネルギー発電設備について、現地調査、法的規制、天候データ等の情報による調査を踏まえた上で、さらに詳細調査のプロセスに進めるべきかの判断を行います。資産価値向上の可能性があると判断される場合には投資を実行します。

この一連のプロセスにおいて、担当当局、電力会社、地権者様、近隣住民様等の様々な関係者と対話を重ね、再生可能エネルギー発電事業における題の共有に努め、それを踏まえた上で開発・管理運営をすることで、資産価値向上の後押しとなるよう活動を行っております。

5. エンゲージメント

ESG問題

我々は再生可能エネルギー発電事業関係者との良好な関係構築のために対話を軸としたエンゲージメント活動を行っています。対話においては各関係者の個性を受け入れることに重きを置いており、対話の中身や頻度については各関係者の状況に応じて個別に対応します。「顔の見える関係」を重視し、直接の対話を継続して行います。全てのステークホルダーと良好な関係を築き、持続的で地球環境にやさしい発電所運営が可能かどうかという点について深く対話を行います。

エンゲージメントの方法

我々は2012年以来、数多くの再生可能エネルギー発電所を開発・管理運営して参りました。再生可能エネルギー資産のサイトの最低でも年に1回以上訪問し、それぞれの発電所の関係者と対話を重ねることで、再生可能エネルギー発電事業の運営に関する知見を獲得するよう努めて参りました。このような継続的な対話を通じ、資産価値向上を推進する活動を行っています。

また、スパークスは、再生可能エネルギーインフラを創出する立場として大事だと考えているのが、地域とのふれあい、地域の子供たちとの対話・環境教育です。「なぜ再生可能エネルギーが必要とされるのか」について共に考え、「未来にとって必要な再生可能エネルギー」を身近に感じてもらう機会として『こどもエネルギーサミット』を各地で開催しています。『こどもエネルギーサミット』では、当社グループの再エネ発電所についての理解を促進し、未来エネルギーの様々な事例も学ことで、これからのエネルギーにまつわる子供たちの「発想力」を豊かにするためのプログラムを組み立てています。

エンゲージメントの透明性

我々は運用報告書、お客様との面談、スパークス・グループ株式会社のホームページ等を通してスチュワードシップ責任に対する基本方針や活動実態に対しての報告を行ってまいります。運用状況の説明に当たっては再生可能エネルギー発電資産価値についての考察や発電所所在地域対する支援活動等、独自性のある情報開示を充実するよう努めています。

デューディリジェンスとモニタリングプロセス

我々は再生可能エネルギー資産における関係者との対話を通じ、投資先再生可能エネルギー資産の状況について中長期的な資産向上の観点からの把握に努めます。ボトムアップ・アプローチの特徴を活かし、公開情報の検証のみならず関係者との直接対話を継続して実行することで事業環境に即した有効な経営戦略を採用しているか等について精査しています。

プライベート・エクイティ投資戦略における責任投資ポリシー

プライベート・エクイティ投資戦略における責任投資ポリシーは、スパークスにおいて未上場株式に投資を行う全戦略に適用します。プライベート・エクイティ投資戦略はスパークス・アセット・マネジメント株式会社にて運用を行っています。

スパークスは設立以来、「マクロはミクロの集積である」との一貫した投資哲学に基づき、徹底したボトムアップ・アプローチから生み出される投資インテリジェンスの提供と革新的な投資手法の開発に努めています。

「プライベート・エクイティ投資戦略」におけるボトムアップローチとは、個別企業の調査を重視するということです。数値データや書面情報などから企業の過去の実績を把握することに加え、適時・適切に企業と面談の場を設けて対話を行うことを意味します。

具体的には、「経営者の質」「企業収益の質」「市場の成長性」という3つの軸について10の投資原則に基づく分析を行い、企業の実態価値を計測、投資実行に至るという一貫したプロセスを行っています。特に「経営者の質」の軸を重視しており、中でも経営者の誠実さと社会問題解決に対する意識の高さには、重点をおいています。また、対象企業の経営者およびそのビジネスモデルが、ESG課題をはじめとする課題を実際に解決可能か調査し、最終的にそれらが経済的価値の創造に結びつきうるかを精査します。

プライベート・エクイティ投資戦略10の投資原則

①経営者の質

1. 社会問題解決に関する意識が高い経営者、未来を犠牲にすることなく未来を豊かにする企業

2. 長期的なVisionをもちながらも、足元の経営をおろそかにしない経営者

3. 優れた経営チームが経営にフルコミットしている企業

4. 良い社員を採用して大切にする文化があり、社員、経営人材の成長にコミットしている企業

5. 資金の使途(開発など再投資、従業員還元、株主還元)を合理的に考えられる経営者

6. 都合の悪いことを隠さずに厳しい現実を直視し、相談、対応できる誠実な企業・経営者

7. 根拠のない高いバリュエーション(企業価値)を主張しない企業

②企業収益の質

8. 適切な利益率を追求する企業

9. シンプル且つ差別化できる事業

③市場の成長性

10. 創業から一定の歴史を経て、一定の売上高を上げている企業

(シード・アーリーステージの企業でも販売戦略が具体的にイメージできる企業)

投資除外基準

以下のとおり、投資ガイドラインにおいてESGの観点からの投資除外基準を設けています。

- コンプライアンス上問題がある又は問題がある可能性があり、その是正が困難と判断される投資先事業者の投資証券等の取得は行わない。

- 反社会的勢力、テロリスト、マネーロンダリングと関係のある又はその可能性のある投資先事業者の投資証券等の取得を行わない。

投資を行った後は、中長期的な企業価値向上の観点から投資先企業の状況把握に努め、対話を通じて企業の価値向上を株主として支援します。良い経営者を応援し、アドバイスを求められる関係を構築するよう努めることが基本方針です。

なお本責任投資ポリシーは、より良い投資実行に向けて毎年見直されています。

投資プロセスにおけるESG分析

ベンチャー企業のESG領域に対する姿勢の分析は当該企業の持続的成長可能性を見極める上でも重要だと考えており、投資検討時には調査結果をレポートにまとめて有限責任組合員に共有、また長期の業績予想に逐次反映するなど実践しております。また、ESG要因の影響を投資リスクへ反映させ、バリュエーションの評価に利用しています。

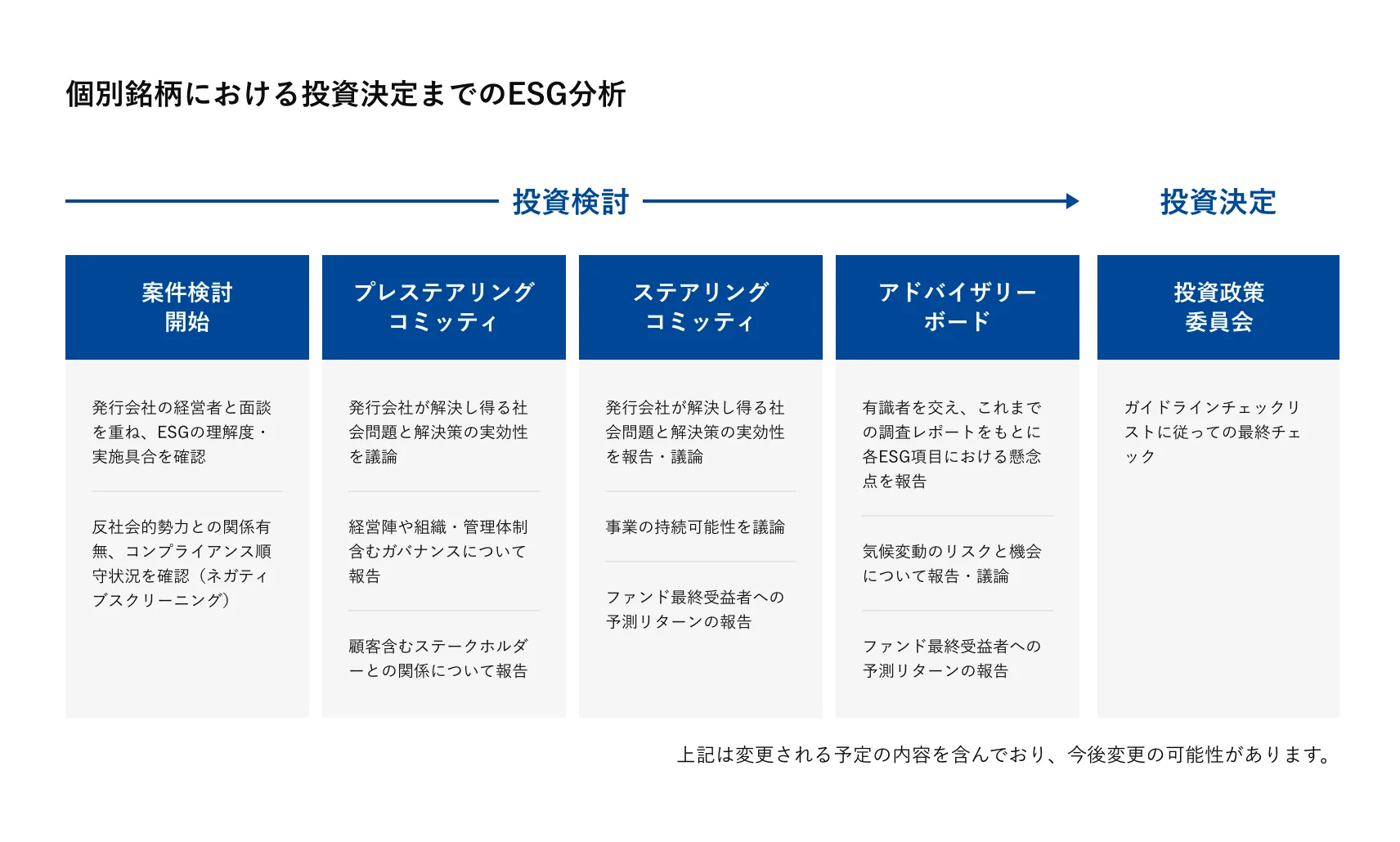

上記図内のプレステアリングコミッティは基本週1回、ステアリングコミッティならびにアドバイザリーボード、投資政策委員会は月1回開催されており、各タイミングでESGについて確認と報告を行っています。なおアドバイザリーボードまでに、発行会社についての経営陣・事業・財務・株主・リスク・エクイティ-ストーリー・ESG各項目についてのチェックリストに基づく分析結果等をまとめたDue Diligence Reportが作成され、主要有限責任組合員に共有されます。また個別銘柄の投資決定フローとは別に、スパークスの責任投資委員会は四半期に1回の頻度で開催されており、プライベート・エクイティ投資戦略メンバーが出席し、活動報告を行っています。

【E】Environment 環境

地球環境の持続可能性に関する問題は大きなリスク要因である一方、ベンチャー企業にとってのビジネスチャンスでもあります。

プライベート・エクイティ投資戦略の投資技術分野にもとづく投資検討では、例えば、社会全体の効率化・スマート化によるエネルギー消費の抑制、水素の活用など温室効果ガス排出削減の取組み、資源枯渇を防ぐ糸口となるような新素材の開発など、幅広いテーマから環境問題解決の視点を持ってベンチャー企業を発掘し、投資・支援してまいります。

また、ベンチャー企業自身が環境に与えうる直接的・間接的な影響を把握しコントロールする能力があるか否か、また、環境保全のマインドを持つ経営者か否かを分析します。

なおスパークスはパリ協定の長期目標に賛同し、世界的な平均気温の上昇を抑えるため、投資会社として積極的に活動を行う所存です。2050年までには、すべての投資先企業が温室効果ガスの排出量についてネットニュートラルを達成することを目標とします。それまでのプロセスとして、スパークスの投資担当者が、投資先企業のTCFD賛同に向けてのガイド役となることを目指します。ガイド役として、投資先企業が未上場の段階から気候変動に関する財務情報開示に向けて最大限取り組めるよう、気候関連リスクと機会の評価、そしてその財務上の影響についての議論に参加します。

【S】Social 社会

プライベート・エクイティ投資戦略では、投資検討先企業に人権問題に対する問題はないか、当該企業が適切な労働条件を提供し、社会的責任を果たしているか、などは投資における重要な要件と考えます。また、社会的責任を重視して戦略を立案している企業、周辺コミュニティや社会にプラスの影響を与える場合は前向きに投資を検討する方針です。

【G】Governance コーポレートガバナンス

ベンチャー企業の成否を分ける最も重要な要素のひとつは、経営者です。その経営者を中心に、企業一丸となって正しいガバナンスの取り組みを行う場合、企業のリスク低減とともに長期的な企業価値向上が期待されると考えます。

プライベート・エクイティ投資戦略は、経営者との対話を通じてビジョン、合理性、誠実さについて見極めるよう努めるとともに、ガバナンス体制について精査し、必要に応じてガバナンス体制構築支援を行います。

プライベート・エクイティ投資戦略におけるスチュワードシップ・ポリシー

プライベート・エクイティ投資戦略におけるスチュワードシップ・ポリシーは、スパークスにおいて未上場株式に投資を行う全戦略に適用します。プライベート・エクイティ投資戦略はスパークス・アセット・マネジメント株式会社にて運用を行っています。

1.利益相反

スパークス・グループ株式会社では、銀行・証券会社・保険会社等いかなる企業グループにも属さない独立系の企業であると同時に、傘下の子会社に於いて投資運用業を主たる事業として営む本邦初の上場会社として、市場から高い信頼を受けるに足る行動規範の確立に努めています。当社は、取締役会の半数が独立社外取締役で構成されており、適切な利益相反管理を可能とするガバナンス体制を整えています。その子会社に対しても、透明性確保のための管理を徹底しています。

当社は受益者との利益相反が生じる恐れのある投資活動について、未然に禁止することを原則としています。また、第一種金融商品取引業を併営している点にも留意し、管理すべき利益相反取引の類型や管理の方法を利益相反管理方針に定め、その概要(注)を当社ホームページ上に公表しています。

(注) 「利益相反管理方針概要」(リンク先: https://www.sparx.co.jp/profit.html )

2.各国のスチュワードシップ・コード要件との整合

スパークス・アセット・マネジメント株式会社は、日本版スチュワードシップ・コードを受け入れ、その諸原則に対する対応方針を公表しています。

3.スチュワードシップ・ポリシーに含まれる資産/ファンド

プライベート・エクイティ投資戦略のスチュワードシップ・ポリシーはスパークスにおいて未上場株式に投資を行う全戦略に適用します。エンゲージメント活動及び議決権行使は投資活動において、中長期に亘って高い実績を生み出すために欠くことのできない要素であると考えています。

4.期待および目的

プライベート・エクイティ投資戦略では、「経営者の質」「企業収益の質」「市場の成長性」という3つの軸について10の投資原則に基づく分析を行い、企業の実態価値を計測、投資実行に至るという一貫したプロセスを行っています。投資実行後は、中長期的な企業価値向上を目指して経営者と目的を持った対話を行い、投資先企業の状況把握に努め、問題の改善に向けて支援します。具体的には、取締役会への参画、経営会議への参画、人的ネットワーク提供、採用支援、ガバナンス体制構築と維持支援などを通じて、会社経営の情報をリアルタイムで取得、プライベート・エクイティ投資戦略のリソースを活かして持続可能な企業価値向上を支援します。

またプライベート・エクイティ投資戦略では、受益者である有限責任組合員との情報交換・議論の機会を定期的に設け、プライベート・エクイティ投資戦略のスチュワードシップ責任の果たし方を含めた日常の活動を積極的に報告します。これにより受益者にとって透明性の高い投資活動を実現します。

5.エンゲージメント

プライベート・エクイティ投資戦略は投資先企業との関係構築のために対話を軸としたエンゲージメント活動を行っています。投資先企業や投資先企業のお客様、パートナー企業などに訪問して得られる情報、投資先企業からの受領情報、投資先企業に対する専門家からの情報、デスクトップリサーチ、類似企業の過去業績と業績予想、その他得られる情報を事前に集めて理解を深めたうえで、投資先企業との対話に臨みます。

エンゲージメントの優先課題には、ガバナンス、経営方針に加えて、気候変動、人権問題が挙げられます。スパークスはパリ協定の長期目標に賛同し、世界的な平均気温の上昇を抑えるため、投資会社として、積極的に活動を行う所存です。このため、プライベート・エクイティ投資戦略においても、長期的には投資先企業がこのパリ協定に従い温室効果ガス削減計画を立案し、実行していくことを、対話により支援してまいります。加えて、グローバル・コンパクトの原則の掲げる人権、労働、腐敗防止に関する社会的課題を認識し、投資先企業がその解決に対して前向きに取り組むよう、対話により支援してまいります。

投資先企業とのエンゲージメントの場は、取締役会や経営会議の場のみならず、定期・不定期の面談など多岐に渡ります。投資先企業の経営者やキーパーソンと共に、投資先企業の方針や課題について話し合い、プライベート・エクイティ投資戦略から建設的な意見表明を行います。なおこのような深く入り込んだエンゲージメントを可能とするために、投資検討時には、投資後の情報公開範囲と頻度、社外取締役選任権やオブザーバー権の獲得可能性、面談頻度などを確認しています。

投資先企業との対話の内容は、業績など財務情報についての議論に加え、経営戦略、技術戦略、営業戦略、採用戦略、ガバナンス構築維持などの非財務情報について共に議論します。株主・お客様・従業員・取引先・地域社会・地球環境など全てのステークホルダーと良好な関係を築き、持続的な成長の基盤作りが行われているかという点についても対話による確認を行います。

エンゲージメントの透明性

プライベート・エクイティ投資戦略は、お客様との面談、四半期報告書、アドバイザリーボード、当社ホームページ等を通してスチュワードシップ責任に対する基本方針や活動実態に対しての報告を行っています。

モニタリングプロセス

プライベート・エクイティ投資戦略は、持続的な企業価値向上を目指して投資先企業と伴走します。信頼関係の中で投資先経営者を応援し、アドバイスを求められる関係を構築するよう努めています。モニタリング内容例として財務指標のみならず、事業環境に即した有効な経営戦略・人事戦略が採用されているか、お客様や従業員など全てのステークホルダーとの関係に問題がないか、適切な企業統治構造を有しているかなどについて、投資先企業の取締役会・経営会議・その他様々な場で精査し、こうした場でリアルタイムに得られる情報をもとに運用担当者から建設的な意見を提示します。

インサイダー情報

プライベート・エクイティ投資戦略は、投資先企業が上場した後も株式を保有し続けることがあります。上場後の投資先企業との対話は、公表情報を中心に行われます。なお、未公表の重要事実を含む情報の授受を行わないことを予め合意することを原則としています。企業価値向上に資するための対話の過程で、未公表の重要事実を知ることとなった場合には、社内規程に基づき直ちに当該情報を登録・管理し、必要な取引規制等の措置を発動する等、適正に対処致します。

6.議決権行使活動の優先順位付けおよび範囲

プライベート・エクイティ投資戦略は議決権を適切に行使することで、中長期の企業価値向上を通じた株主利益の増大を目指します。各議案は投資担当者によって個別に検討されますが、その際にはESG対応が企業価値向上に結びつくか否かを判断材料に含めます。

議決権行使活動の優先順位付けおよび範囲

議決権行使に於いては、対象企業の経営方針、成長性、ビジネスモデル、コーポレートガバナンスなどを加味しながら、各議案が中長期における企業価値向上に資するか否かを判断基準としています。

なお、スパークス・アセット・マネジメント株式会社は、投資先上場企業の議案の類型毎に行使ガイドラインと運営プロセスを社内規則で定めており、その基本方針(注)はホームページ上に公表しています。

(注)「議決権行使方針」(リンク先: https://www.sparx.co.jp/vote.html )

なお、以下の議案については具体的な指針を定めています。

- 計算書類および利益処分案

- 資本政策

- 合併・営業譲渡・買収等の組織再編

- 取締役会および取締役の選任

- 監査役会および監査役の選任

- 役員報酬

- ストックオプション

- 定款変更

- 敵対的買収防衛策

- 株主提案

議決権行使の方法

プライベート・エクイティ投資戦略の投資先は未上場企業が中心で、経営者はじめ投資先企業のキーパーソンとの信頼関係の中で細かい経営状況・ビジネスモデル・人事組織体制・ガバナンス体制などを十分把握した上で投資を行っています。この特長を活かし、議決権行使に際して外形的または定量的な行使基準は設けず、全ての議案につき当該企業の状況を踏まえ、それが企業価値向上に資するか否かの観点で判断を行います。

議決権行使活動の透明性

スパークス・アセット・マネジメント株式会社は、金融庁のスチュワードシップ・コードの方針に沿い、並びに市場におけるコーポレートガバナンス強化の流れを支援するため、2017年3月決算企業から議決権行使結果を個別企業毎に開示することとしております。ただし、未上場株式投資を行なうプライベート・エクイティ投資戦略は、投資済み未上場企業の全ての議案結果を開示することは投資先企業の経営戦略・事業戦略を妨げることに繋がり、当社のお客様のリターンを第一に考えると望ましくないと判断し、開示を行わないこととしています。