気候変動への取り組み(TCFD提言に基づく開示)

スパークス・グループ(以下、「当社」といい、グループ会社を含めて「当社グループ」と総称します)は、投資を通じて地球環境と人間が共生できる社会の実現に積極的に関わることを目指し、2020年1月に「気候変動関連財務情報開示タスクフォース(TCFD : Task Force on Climate-related Financial Disclosures)」が公表した提言に賛同の意を表明しました。

2025年3月期におけるTCFD提言への取組状況について、TCFDが開示を推奨する、気候変動に関するリスク及び機会に係る「ガバナンス」「戦略」「リスク管理」「指標と目標」に沿って、以下ご報告します。

ガバナンス

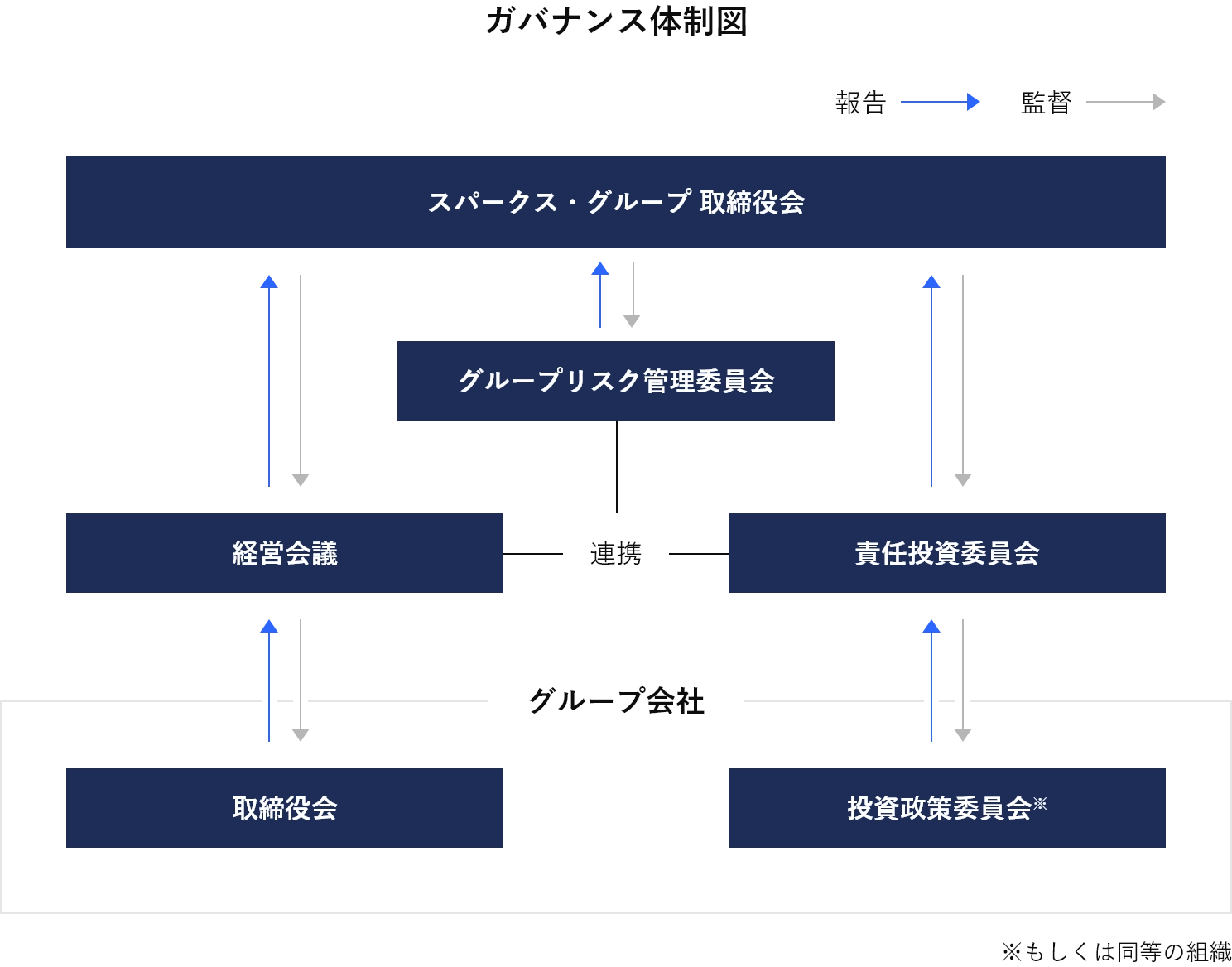

当社グループでは、「サステナビリティに関する基本方針」を策定し、気候変動を含むサステナビリティに係る課題への対応を経営上の最重要課題の1つと認識しています。よって、気候関連の課題に関する基本方針に関しては、当社取締役会において議論・決議を行い、具体的な業務の執行にあたっては、その中心的な意思決定機関である当社経営会議において、少なくとも年に1回、かつ、必要に応じ適時に、具体的な活動方針や推進施策等を議論・決定し、取締役会に報告することで実施内容を取締役会が監督するというガバナンス体制を構築しています。

当社取締役会は、その過半数が社外取締役から構成されており、具体的な活動方針や推進施策等に対し、進捗状況の検証や審議等を実施することにより、PDCAサイクルによって、適切にマネジメントを推進し、継続的に改善を図っています。また当社経営会議には、業務執行の中心メンバーである社内取締役及びグループ執行役員が全員参加し、少なくとも毎月1度は開催され、その内容については適時に取締役会に報告されます。なお、経営会議におけるサステナビリティ経営に関する議論を具体的に進めるため、サステナビリティ企画室を設置しています。

戦略

当社グループは、顧客資産を中長期にわたり運用していくために、持続可能性のある生態系全体を含めた地球環境の維持は必須と認識しております。特に、気候変動問題は、この目的達成のための重要課題であると捉えています。

気候変動は平均気温上昇による自然災害の激甚化や脱炭素社会の移行に伴う社会経済の変化をもたらすことから、これらに関連したリスクと機会が生じます。

リスクには、自然災害や異常気象の増加等によってもたらされる急性リスクや平均気温上昇に伴い発生する慢性リスクといった「物理的リスク」と、脱炭素化に向けた規制強化や脱炭素技術移行への対応といった「移行リスク」の2つがあります。

機会には、気候変動問題の解決のための技術革新や市場の変化等に伴う企業の収益機会があります。当社グループは、気候変動対策や脱炭素社会への移行を、新しい投資商品の提供を通じてサポート・実現することで当社グループビジネス機会の拡大に繋げ、ひいては持続可能な環境・社会の実現に貢献していきます。

当社グループは、TCFDの提言を踏まえ、以下の通り、リスク(物理的リスク、移行リスク)及び機会について、短期・中期・長期の目線での把握に努めています。投資会社である当社グループへの直接的な影響としては、他の業種に比べて大きくないものと考えていますが、今後は、これらの想定を、複数のシナリオ分析等によって検証し、より具体的な財務的な影響等を把握するよう努めていきます。なお、大規模な自然災害といった物理的リスクについては、自社の事業の継続性を確保するための定期的なBCPの見直しや管理体制の強化を図っています。

気候関連のリスク

- 【想定期間】短期:0~3年、中期:3~10年、長期:10~30年

気候関連の機会

上記気候関連のリスクへの対応策を検討する際には、例えば「急速な技術革新による産業構造の変化への対応の遅れ」を「産業構造の変化を急速にもたらす技術を有する会社に投資機会を見出し、投資戦略に落とし込んでいく」など事業機会に捉え直すことで、投資戦略の立案に繋げています。

リスク管理

当社グループは、リスク管理の基本的事項を定めることにより、想定し得る個々のリスクを予め把握し、適切に管理することで、当社グループの保有するリスクを全体的に管理し、もって当社グループの健全性・適正性の確保に資することを目的として、グループリスク管理基本規程を制定しています。

また、当社取締役会は、当社及び当社グループのリスク管理に係る事項を検討、審議することを目的として、グループリスク管理委員会を設置しています。グループリスク管理委員会は、業務執行の中心メンバーである社内取締役及びグループ執行役員が全員参加のもと、原則として四半期に1度開催されます。グループリスク管理委員会においては、グループリスク管理基本規程に定めるリスク管理プロセスに沿って、重要な顕在化事象に加え、想定し得る潜在的なリスクを把握し、リスクの把握・評価、リスク対応策の設定、リスク対応状況のモニタリングなどを実施しています。

また、グループリスク管理委員会の内容は、適時に取締役会に報告されます。取締役会は、その過半数が社外取締役から構成されており、リスクの所在・種類、対応策及びその実施状況、並びにリスク管理の状況について監督することで、当社グループを取り巻く経営環境や当社グループの経営戦略に鑑みて、適切なリスク管理態勢を確立し、継続的に改善を図っています。

なお現在、気候関連リスクは、グループリスク管理基本規程において設定、管理するリスク区分としてではなく、それらリスク区分に横断的に影響を及ぼす要因と捉えて管理しています。今後も気候変動問題のリスク管理態勢について、継続的に改善・強化を検討・実行していきます。

指標と目標

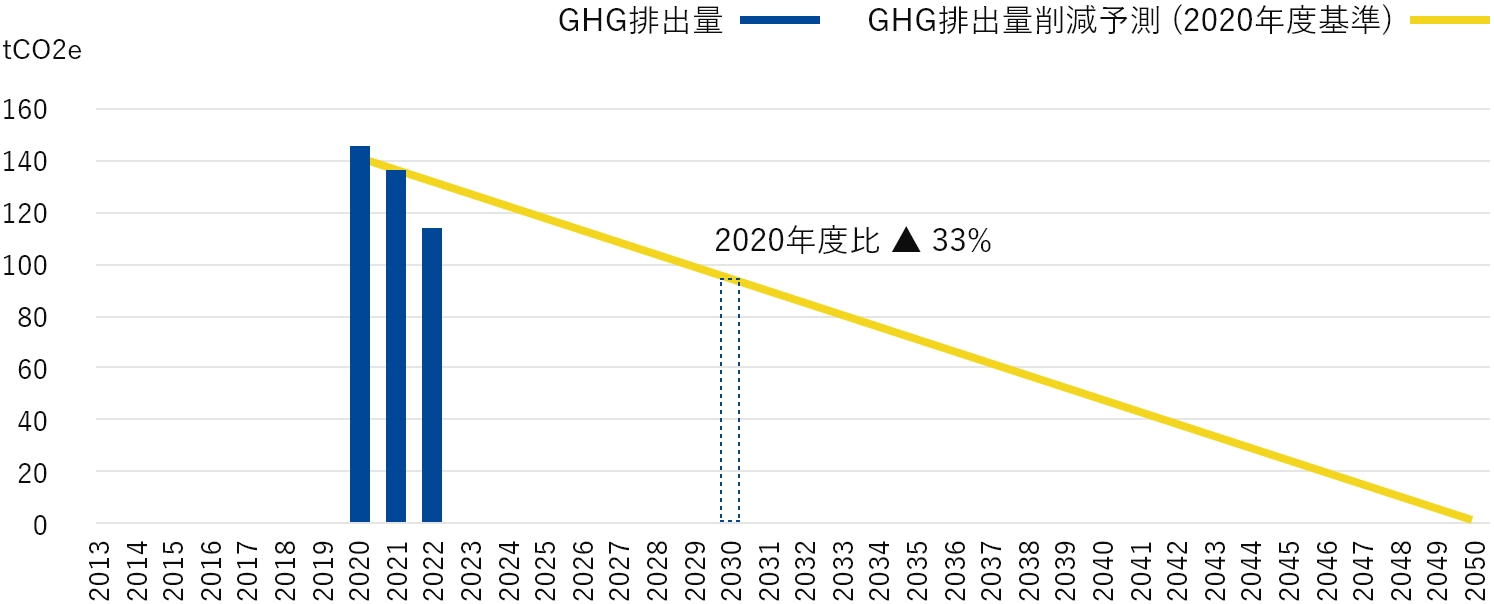

当社グループは、2050年カーボンニュートラルの実現を目指し、脱炭素社会の実現に向けた取り組みを推進しています。気候関連リスクの軽減および機会の実現を目的として、温室効果ガス(以下、「GHG」)排出量を主要な指標とし、具体的な削減目標を設定し、その進捗を継続的にモニタリングしています。これらの指標の進捗状況については、少なくとも年1回、また必要に応じて、経営会議および取締役会に報告しています。

2024年度における当社グループの事業活動によるGHG排出量(Scope1およびScope2の合計※1)は約86.67 tCO2eとなり、2020年度基準比で39.0%の削減を達成しました。2022年9月からは、GHG排出量削減の一環として、国内拠点各社が入居するビルの電力を非化石証書付き再生可能エネルギー由来の電力に切り替えたことで、一定の削減効果が得られました。一方で、事業拡大に伴う増床により、排出量は前年より増加しています。なお、2030年度までにGHG排出量を2020年度比で33%削減するという中間目標は既に達成しており、今後もさらなる削減に向けて具体的な施策を検討していきます。

また、Scope1・Scope2に関する削減目標の達成状況のモニタリングに加え、「環境省グリーン・バリューチェーンプラットフォーム」等を活用し、サプライチェーン全体のCO2排出量(Scope3)の算定・モニタリングも継続しています。特にScope3のうちカテゴリ15「投融資」については、金融機関として脱炭素社会実現の第一歩と認識し、PCAF※2の手法に基づき、投融資を通じたGHG排出量(Financed Emissions)の計測に向けたデータ整備を進めています。

Scope1・2 tCO2e

| 2020年度 | 2022年度 | 2023年度 | 2024年度 | |

|---|---|---|---|---|

| Scope1 (直接排出) | 6.05 | 6.13 | 5.30 | 4.13 |

| Scope2 (間接排出)※3 | 135.93 | 103.67 | 75.66 | 82.54 |

| Scope1・Scope2 合計 | 141.98 | 109.80 | 80.96 | 86.67 |

| 削減実績 (2020年度比) | - | ▲22.7% | ▲43.0% | ▲39.0% |

| 削減実績 (前年度比) | - | ▲17.3% | ▲26.3% | 7.1% |

Scope3 tCO2e

| カテゴリ | 2022年度 | 2023年度 | 2024年度 | |

|---|---|---|---|---|

| Scope3 | カテゴリ1 (購入した製品・サービス) | 2.81 | 4.23 | 3.98 |

| Scope3 | カテゴリ2 (資本財) | 249.23 | 124.47 | 1,467.81 |

| Scope3 | カテゴリ5 (事業から出る廃棄物) | 0.39 | 0.36 | 0.54 |

| Scope3 | カテゴリ6 (出張) | 576.47 | 822.59 | 1,115.39 |

| Scope3 | カテゴリ7 (雇用者の通勤) | 51.70 | 54.36 | 56.35 |

[算定期間]各年度:4月1日~翌年3月31日

[算定範囲]

Scope1・Scope2:国内拠点グループ各社※4(スパークス・苫小牧グリーン水素製造所を除く※5)、 SPARX Asset Management Korea Co., Ltd.※6、 SPARX Asia Investment Advisors Limited※6

Scope3:国内拠点グループ各社※4(カテゴリ1、5、6はスパークス・苫小牧グリーン水素製造所を除く※5)

[算定方法]

Scope3の算定方法、排出計数等は、環境省・経済産業省の「サプライチェーンを通じた温室効果ガス排出量算定に関する基本ガイドラインVer.2.7」「サプライチェーンを通じた組織の温室効果ガス排出等の算定のための排出原単位データベース Ver.3.5」に基づき算出

カテゴリ1:国内拠点グループ各社※4のコピー用紙の購入金額に排出原単位を乗じて算出

カテゴリ2:該当年度内、国内拠点グループ各社※4の固定資産取得額に排出原単位を乗じて算出

カテゴリ5:国内拠点グループ各社※4の排出廃棄物を種類・処分方法ごとに排出原単位を乗じて算出

カテゴリ6:国内拠点グループ各社※4の国内外出張金額より算出(航空機、鉄道、バス、タクシーの利用金額ごとに排出原単位を乗じて算出)

カテゴリ7:該当年度末の国内拠点グループ各社※6の社員の月額通勤費を年額に換算して算出(鉄道、バスの利用金額ごとに排出原単位を乗じて算出)

- ※1 GHG排出量算定基準は、GHGプロトコルに基づくScope1(直接排出)+Scope2(間接排出)

- ※2 Partnership for Carbon Accounting Financials

- ※3 Scope2は、マーケット基準にて算出

- ※4 2024年度の国内拠点グループ各社は、以下の通り

スパークス・グループ株式会社

スパークス・アセット・マネジメント株式会社

スパークス・グリーンエナジー&テクノロジー株式会社

スパークス・アセット・トラスト&マネジメント株式会社

スパークス・インベストメント株式会社

2023年度以前の国内拠点グループ各社は、以下の通り

スパークス・グループ株式会社

スパークス・アセット・マネジメント株式会社

スパークス・グリーンエナジー&テクノロジー株式会社

スパークス・アセット・トラスト&マネジメント株式会社

スパークス・インベストメント株式会社

スパークス・イノベーション・フォー・フューチャー株式会社

なお、2025年4月にスパークス・AI&テクノロジーズ・インベストメント株式会社はスパークス・インベストメント株式会社に社名変更しました。2024年4月にスパークス・イノベーション・フォー・フューチャー株式会社は解散しました。 - ※5 2025年3月に稼働を開始したスパークス・苫小牧グリーン水素製造所については、2024年度中に影響が少ない項目は算定範囲から除外しました。

- ※6 所在国の排出係数を使用して算出

当社グループの事業活動に伴うCO2排出量削減

責任投資に係るTCFD提言への取り組み

当社グループ内のアセットマネジメント会社が、受託しているポートフォリオの運用を通じた、投資先の気候変動への対応状況の分析および影響度の評価に関する取り組みについては、以下の通りです。

ガバナンス

当社グループは、「(投資を通じて)世界を豊かに、健やかに、そして幸せにする」というパーパスを掲げ、この達成のため、顧客よりお預かりする全ての資産に関する顕在・潜在双方のリスクと機会を適切に把握、管理しています。

具体的には、責任投資の監督責任、説明責任を果たすため、当社取締役会の諮問機関として、グループCIOを委員長とする責任投資委員会を設置しています。なお、責任投資委員会には、全ての社内取締役及びグループ執行役員が委員として参加し、少なくとも四半期に一度は開催され、その内容について適時に取締役会に報告の上、実施内容について取締役会が監督するというガバナンス体制を構築しています。また、責任投資委員会における責任投資原則の実践に関する議論を具体的に進めるため、責任投資推進室を設置しています。

当該委員会においては、グループ各社の投資政策委員会(もしくは同等の組織)から、気候変動関連リスク・機会への対処ならびに人権尊重を含む責任投資の実施状況の報告が行われるほか、気候変動関連リスク・機会への対処ならびに人権尊重を含む責任投資ポリシーなどの変更承認、責任投資の実施に関する年次報告書の承認などを行っています。

なお、当該委員会には外部アドバイザーが陪席し、独立した立場から、報告や審議内容に対する助言がなされ、責任投資に関する最新の動向が共有されています。

2024年度は、責任投資委員会を計4回実施し、各投資政策委員会から、責任投資の実施状況の報告、責任投資方針の見直し、年次報告書が報告され、承認されました。

- 体制図は、図1を参照

戦略

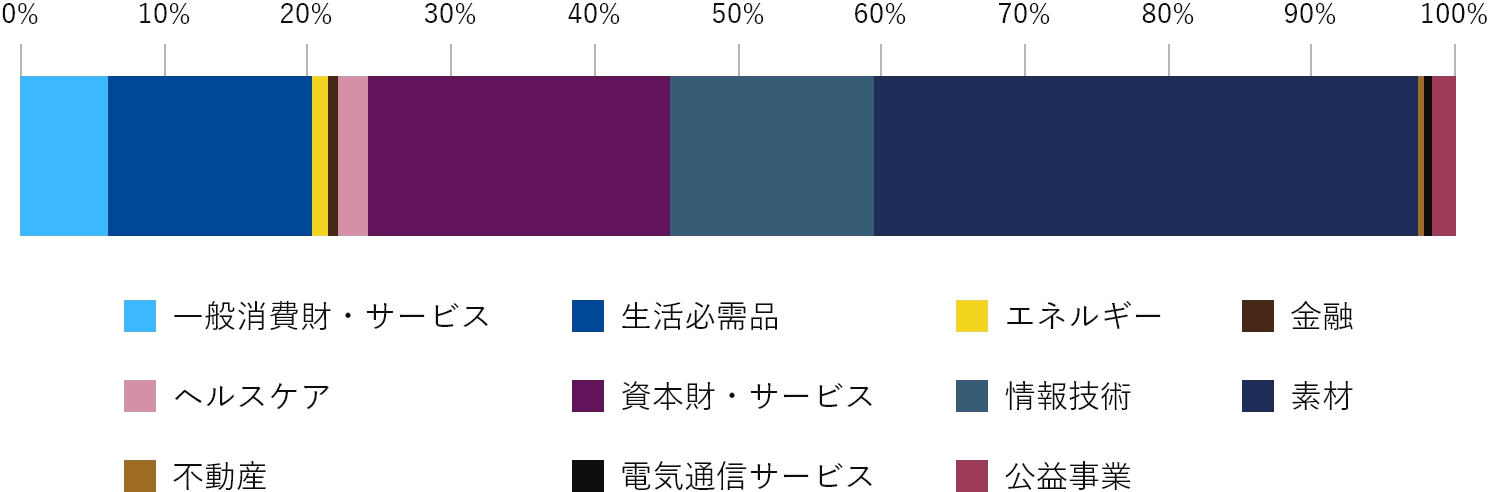

気候変動問題の解決のためには、投資先企業が気候変動に関するリスクと機会を中長期的な目線で経営戦略に組み込み、対応を進めることが重要であると認識しています。アセットマネージャーとして、投資先企業の気候変動に関するリスクと機会が、顧客資産の運用ポートフォリオに及ぼす影響を把握するため、運用資産残高の大部分を占める、上場株式投資戦略及び上場株式オルタナティブ投資戦略※1の、2024年12月末時点のポートフォリオについて、S&P Globalにシナリオ分析を委託し、実施しました。

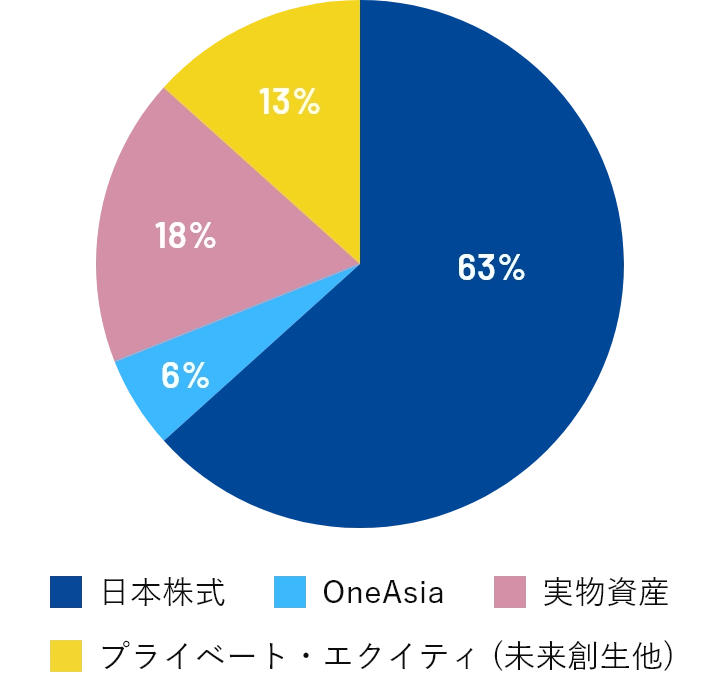

なお、2024年12月末時点の、当社グループの投資戦略別運用資産残高は、表の通りです。

| 日本株式 | 13,772 |

|---|---|

| OneAsia | 1,033 |

| 実物資産 | 2,812 |

| プライベート・エクイティ ※2 (未来創生他) |

1,739 |

| 合計 | 19,357 |

- ※1 【上場株式投資戦略及び上場株式オルタナティブ投資戦略】は、表中の「日本株式」と「One Asia」の合計です。

- ※2 【プライベート・エクイティ投資戦略(未来創生ファンド)】は、表中の「プライベート・エクイティ」のうち、1,320億円です。

2℃未満目標との整合性:温室効果ガス移行経路評価

上場株式投資戦略及び上場株式オルタナティブ投資戦略のポートフォリオとベンチマーク※3について、移行経路アプローチに基づき温暖化対策のための国際目標との整合性を評価しました。S&P Globalの温室効果ガス移行経路評価を利用することで、ポートフォリオにおける2℃未満目標に対する整合性の程度を把握することができます。

本評価では、過去の実績と将来(中期)の予想排出量の双方を評価対象とし、投資先の時間経過に伴う排出削減が温暖化防止目標に沿った適正な水準にあるかどうかを検証します。その結果、上場株式投資戦略及び上場株式オルタナティブ投資戦略のポートフォリオでは、昨年に引き続き、2℃以上3℃未満の水準、ベンチマークについては1.5℃以上2℃未満にあるとの評価※4になりました。今後、ポートフォリオを2℃未満に整合させることも視野に当社グループとして何ができるかを社内で検討していきます。

- ※3 上場株式投資戦略及び上場株式オルタナティブ投資戦略のベンチマークは、TOPIX、KOSPI、MSCI Asia除く日本、を対応する市場の運用資産残高で加重平均し合成しています。

- ※4 2℃未満目標に対する整合性分析について、昨年と本年の結果を比較すると、データカバー率には大きな変化は見られませんでした(詳細は下記参照)。ただし、ベンチマークを構成する銘柄のうち、比較的時価総額の大きい企業においてデータ開示が進展したことにより、S&P Global社の推計データの利用が減少し、企業による実際の開示データの利用が増加しました。このことが、ベンチマークの2℃未満目標との整合性改善に寄与した要因の一つであると考えています。

| カバレッジ | 2023年度 | 2024年度 | ||

|---|---|---|---|---|

| ポートフォリオ | ベンチマーク | ポートフォリオ | ベンチマーク | |

| カーボンパフォーマンス | 100% | 100% | 100% | 100% |

| パリ協定との整合性 | 95% | 99% | 96% | 99% |

| シナリオ分析(カーボンプライシング) | 96% | 99% | 100% | 100% |

| シナリオ分析(物理的リスク) | 100% | 100% | 100% | 100% |

移行リスク

TCFDは、気候関連のリスクを移行リスクと物理的リスクの2つに分類しています。移行リスクは脱炭素経済への移行に関連するリスク、物理的リスクは気候変動の物理的影響に関連したリスクです。

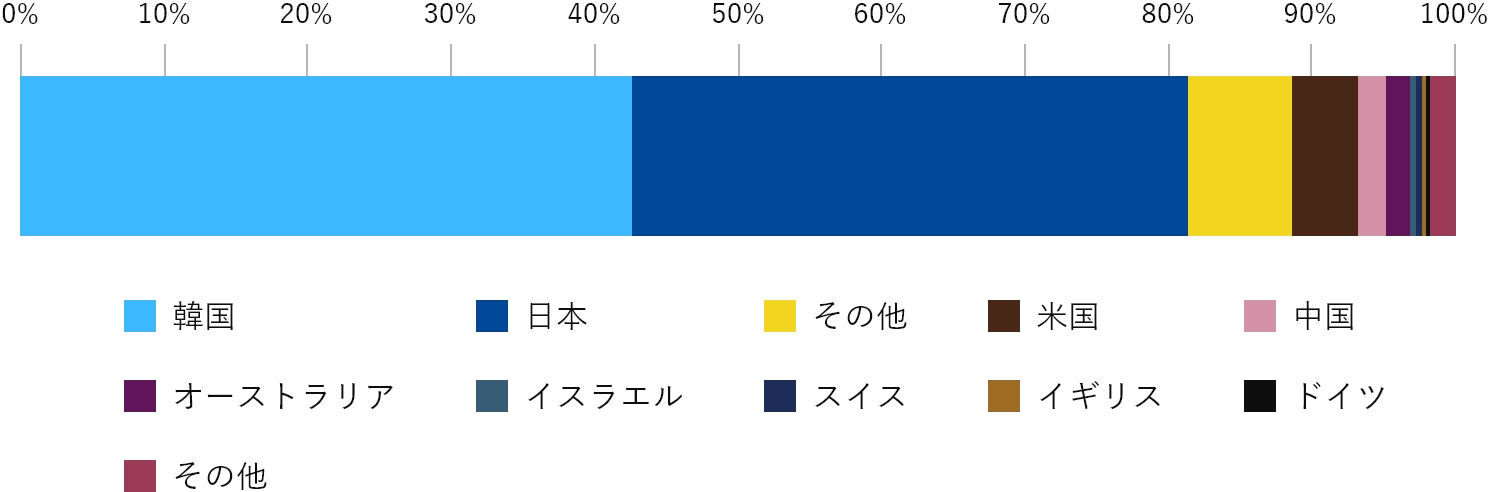

上場株式投資戦略及び上場株式オルタナティブ投資戦略のポートフォリオにおける、気候関連リスクの財務的インパクト(将来のカーボン・プライスが及ぼす財務への影響)を評価しました。 上場株式投資戦略及び上場株式オルタナティブ投資戦略のポートフォリオにおける将来負担すると推定される炭素コスト(Unpriced Cost of Carbon: UCC)は、地域別では日本の割り当てが高く、セクター別では素材、資本財・サービスが高い結果となりました。当該戦略のポートフォリオは、日本国内でのカーボン・コストの上昇をもたらす気候関連の政策変更リスクに最も影響を受けるものと考えられます。投資先企業が将来負担する炭素コストに対して、現時点でどの程度支払う能力があるかを示すEBITDAアット・リスクは、高位シナリオ※5に基づく2030年時点のポートフォリオ加重平均値で約6.56%、一方ベンチマークは約11.07%でした。EBITDAが10%以上減少するリスクがある投資先の割合に注目すると、2023年はポートフォリオが16.48%、ベンチマークが16.87%であったのに対して、2024年はポートフォリオが10.68%、ベンチマークが12.64%と、ポートフォリオについてより進展が見られました。

- ※5 パリ協定に整合し、2100年までの気温上昇を2℃未満に抑えるというシナリオで、OECDとIEAの調査に基づいています。

| 2023年 | 2024年 | |||

|---|---|---|---|---|

| ポート フォリオ |

ベンチ マーク |

ポート フォリオ |

ベンチ マーク |

|

| EBITDAアット・リスク | 6.80% | 11.44% | 6.56% | 11.07% |

| ウエイト>10%アット・リスク | 16.48% | 16.87% | 10.68% | 12.64% |

国別UCCの内訳

セクター別UCCの内訳

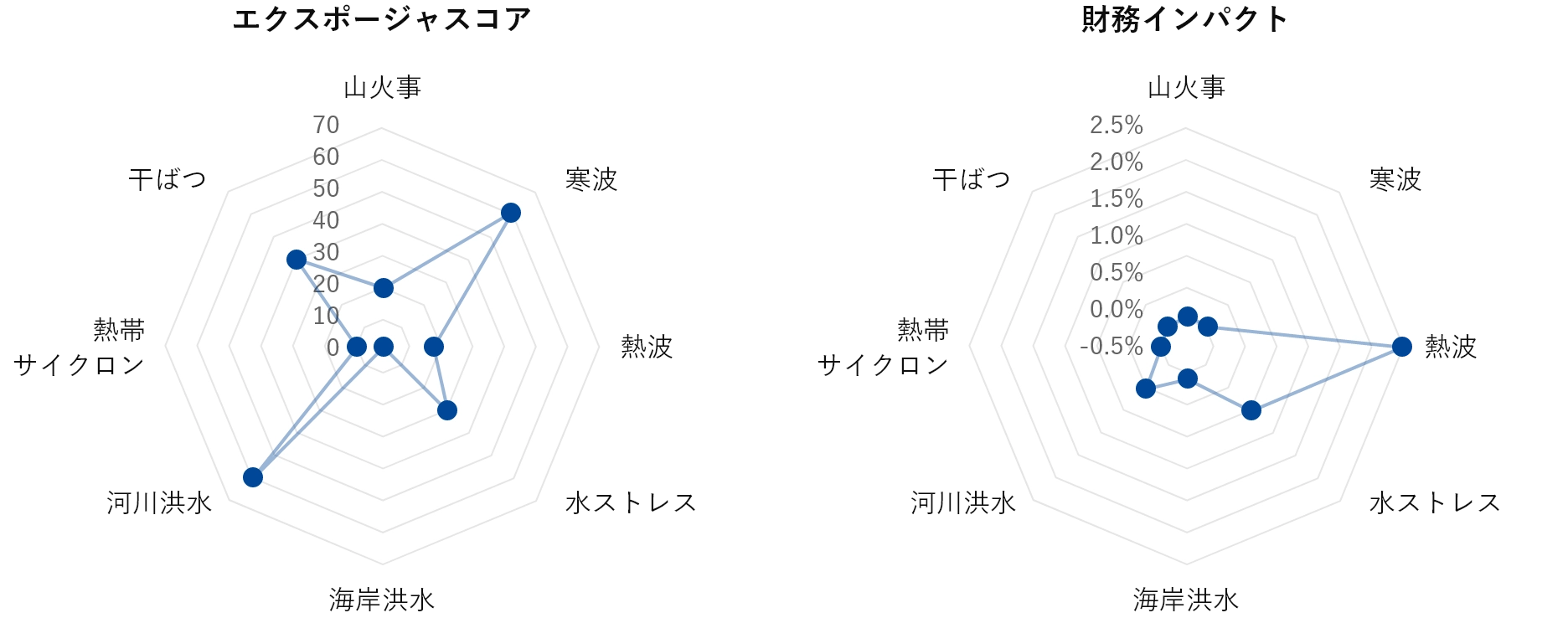

物理的リスク

上場株式投資戦略及び上場株式オルタナティブ投資戦略のポートフォリオにおける物理的リスクを、2050年時点の中高位シナリオ

出所:S&P Globalデータよりスパークスにて作成

- ※6 2100年までの気温上昇が2.8-4.6℃となるシナリオで、Shared Socioeconomic Pathway(SSP)の3, Representative Concentration Pathway (RCP)の7.0に該当します。エクスポージャースコアは1から100 のスケールで表現され、100が考えうる最大のリスク、1は最小のリスクを示します。財務インパクトは、気候変動に関連して発生する可能性のある損失(設備投資、運用経費、事業中断など)を資産価値に対する割合(%)として表示します。

リスク管理

当社グループは、投資先企業の調査・分析及び投資判断において、ボトムアップ・リサーチによる企業の定性的評価を重視しています。ボトムアップ・リサーチにおいて、期待投資リターンの評価を行うとともに、ESGに関する機会とリスクも定性的に評価しています。

また、外部ベンダーの気候変動関連データをエンゲージメント先の選定や対話に活かしながら、投資先企業に気候変動に係る取り組みを促進するよう働きかけを行うことが可能な態勢整備を進めています。

なお、上場株式投資戦略及び上場株式オルタナティブ投資戦略のポートフォリオに関して、外部ベンダーの気候変動関連データを参照し、各ポートフォリオとベンチマーク(もしくは参考インデックス)について、カーボンフットプリント(事業活動に伴って排出される温室効果ガスのCO2換算量)と加重平均カーボンインテンシティ(WACI: Weighted Average Carbon Intensity)を計測した数値を投資政策委員会に、エンゲージメント件数を責任投資委員会に報告しています※7。

- ※7 エンゲージメント件数の責任投資委員会への報告は、2023年1月より開始。

指標と目標

当社グループは、パリ協定の長期目標に賛同し、世界的な平均気温の上昇を抑えるため、投資会社として、1企業として、積極的に活動を行う所存です。当社グループは、すべての投資先企業および投資案件が2050年までに温室効果ガス排出量をネットニュートラルにするという目標を掲げること、これに向けた取り組みを進めていくことに、投資会社として貢献していきます。

上場株式投資戦略及び上場株式オルタナティブ投資戦略の2024年12月末時点のポートフォリオに関して、TCFDが開示を推奨しているカーボンフットプリント(事業活動に伴って排出される温室効果ガスのCO2換算量)、加重平均カーボンインテンシティ(WACI: Weighted Average Carbon Intensity)を、以下の通り算出しました。

| 2023年 | 2024年 | |

|---|---|---|

| カーボンフットプリント | 451,291 tCO2e | 349,189 tCO2e |

| WACI | 78 tCO2e/百万米ドル | 57.57 tCO2e/百万米ドル |

上記、カーボンフットプリント、WACIのいずれの算出に関し、投資先の開示情報や、使用可能な開示情報がない場合はモデリングによる独自アプローチによりGHG排出量を算出するS&P Globalのデータを使用しています。なお、Scope1及びScope2を対象に算出しています。当社グループの運用資産において、GHG排出量や外部評価機関の評価などは、分析を補完するために積極的に活用する方針ですが、データの信頼性、評価方法の違いがあることから、数値を比較するのではなく、データを継続してモニターし、今後の利用方法を検討しています。

顧客資産の運用のうち、個別戦略の目標

【上場株式投資戦略及び上場株式オルタナティブ投資戦略】

当該投資戦略は、パリ協定の長期目標に賛同し、世界的な平均気温の上昇を抑えるため、投資会社として、積極的に活動を行う所存です。したがって、すべてのポートフォリオの保有銘柄が、2050年までに温室効果ガス排出量をネットニュートラルにするという目標を掲げること、これに向けた取り組みを進めていくことに貢献していきます。

そのためには、投資先企業が、パリ協定に従い温室効果ガス削減計画を立案し、実行していくことが望ましいと考えます。

ただし、それまでのプロセスとして、すでに排出量が少ない企業、パリ協定に基づき削減施策を実行している企業にだけ投資するのではなく、今後削減施策を実行すると思われる企業を支援することが重要と考えます。

したがって、中間目標として、2030年までに日本株式投資戦略※8の全てのファンドにおいて、ポートフォリオの40%以上がネットニュートラル目標を表明することとし、これに向けた取り組みを進めていくことに貢献していきます。

目標に対する2024年12月現在の実績は以下の通りです。

- ※8 上場株式投資戦略および上場株式オルタナティブ投資戦略のうち、日本株式に投資する戦略のこと。

| 旧目標 | 2024年実績 | |

|---|---|---|

| 2024年 | 日本株式投資戦略のすべてのファンドにおいてTCFD賛同率30%以上 | TCFD賛同率30%以上のファンド比率(ファンド数ベース)が97.30% |

| 2025年 | 日本株式投資戦略のすべてのファンドにおいてTCFD賛同率50%以上 | TCFD賛同率50%以上のファンド比率(ファンド数ベース)が94.59% |

| 新目標 | 2024年実績※9 | |

|---|---|---|

| 2030年 | 日本株式投資戦略のすべてのファンドにおいてネットニュートラル目標表明比率40%以上 | ネットニュートラル目標表明比率40%以上のファンド比率(ファンド数ベース)が62.16% |

- ※9 ネットニュートラル目標を表明している企業のデータは、2025年3月末現在を参照しています。

当該投資戦略は、長期的に投資先企業が、パリ協定に従い温室効果ガス削減計画を立案し、実行していくことを、対話により支援していきます。2024年における主な対話事例を下記にご紹介いたします。

当該投資戦略では、幅広いサービスライン展開する中堅不動産企業A 社と対話しました。同社は厳格な物件仕⼊基準に基づいた経営を行っており、これが健全な財務体質を支える要因となっています。金融危機以降以来、同社は事業を着実に拡大し、現在では時価総額1,000 億円を超える規模に成長しています。 当該投資戦略では、以下3点を軸に対話を実施しました。まず1点目は、今後の成長率鈍化懸念を払拭するため、株式市場に対して継続的かつ明確な成長戦略を提示する必要性を提起しました。2点目は、時価総額が1,000 億円を超え、新たな機関投資家層の注目が高まる中、多岐にわたる事業内容について、わかりやすい情報開示を求めました。そして3点目は、より幅広い投資家からの支持を得るため、ESG に関する方針・取り組み状況を明確に開示することの重要性を伝えました。

特に、3点目の環境分野について、同社の主力事業である不動産の流動化事業における、グリーン認証の取得強化が、長期的な企業価値の向上に資すると、当該戦略では考えています。現在、同社はビルのグリーン認証取得には積極的ではありませんが、認証取得が物件の付加価値向上と、それに伴う賃料の上昇に繋がる可能性について議論しました。同社もグリーン認証の意義については概ね同意しているものの、テナントの多くが中堅・中小企業であり、賃料負担力に限界があることから、認証取得には一定の時間が必要であるとの認識を示しています。当該投資戦略としては、引き続き同社と粘り強く対話を重ねながら、持続的な企業価値向上に向けて伴走していきます。

【プライベート・エクイティ投資戦略(未来創生ファンド)】

地球環境の持続可能性に関する問題は大きなリスク要因である一方、ベンチャー企業にとってのビジネスチャンスでもあります。当該投資戦略では、例えば、社会全体の効率化・スマート化によるエネルギー消費の抑制、水素の活用など、温室効果ガス排出削減の取組み、資源枯渇を防ぐ糸口となるような新素材の開発など、幅広いテーマから環境問題解決の視点を持ってベンチャー企業を発掘し、投資・支援していきます。

また、ベンチャー企業自身が環境に与えうる直接的・間接的な影響を把握しコントロールする能力があるか否か、また、環境保全のマインドを持つ経営者か否かを分析します。

当該投資戦略は、パリ協定の長期目標に賛同し、世界的な平均気温の上昇を抑えるため、投資会社として積極的に活動を行う所存です。すべての投資先企業、案件が2050年までに温室効果ガス排出量をネットニュートラルにするという目標を掲げること、これに向けた取り組みを進めていくことに、貢献していきます。それまでのプロセスとして、当該投資戦略の投資担当者が、投資先企業の気候変動の対応に関する財務・非財務情報開示に向けてガイド役となることを目指します。

当該投資戦略がガイド役として、投資先企業が未上場の段階から気候変動に関する財務情報開示に向けて最大限取り組めるよう、気候関連リスクと機会の評価、そしてその財務上の影響についての議論に参加した主な事例を下記にご紹介いたします。

B社は、家畜排せつ物の管理改善を通じて温室効果ガス(GHG)排出量の削減およびJ-クレジットの創出に取り組んでいます。酪農業界は今後、環境保護団体から厳しい目が向けられることが予想されるため、当該投資戦略はB社に対して、上場前の段階からこれらのリスクに対する認識を持ち、対策を検討するよう促しました。また、経営陣だけでなく社外取締役とも対話を行い、リスクおよび機会に対する意識を高めるよう働きかけました。今後もCO₂排出量の可視化を含む適切な開示等、環境課題への対応策を提案していきます。

C社は、ガスの吸着や触媒用途に使われる化学素材を開発、製造しています。同社は、環境負荷を抑えつつ、低コストでこの化学素材を生産できる点に強みを持っています。当該投資戦略は、C社とともに、この化学素材製造に伴うCO₂排出量を算出する手法について意見交換を行いました。特に、生産設備における電力使用量をどのように推計するかが課題となっていました。同社では排出量の可視化に前向きに取り組んでいるものの、限られたリソースの中でコストを抑えた手法の選定に課題があるとのことでした。当該投資戦略からは、大手企業の事例も参考にしつつ、C社の現在の事業規模や実行可能性を考慮した、簡素かつ実用的な推計方法を提案しました。これにより、同社が初期段階から合理的な気候変動対応を進められるよう支援しました。当該投資戦略は、今後もモニタリング・対話を継続して参ります。

<コラム>

当社グループは、企業活動が環境に与えるマイナスの影響を低減し、プラスの影響を拡大することを目指し、事業活動を通じて積極的に取り組んでいます。特に、重要課題であるカーボンニュートラルの実現に向け、ファンドスキームを活用した再生可能エネルギー発電施設の建設・運営等を推進しています。

その一例として、グループ会社のスパークス・グリーンエナジー&テクノロジー株式会社(SGET)は、北海道苫小牧市にて、再生可能エネルギー由来の水素サプライチェーン構築に向けた実証事業を進めています※10。本事業は環境省のモデル事業に採択され、2025年3月末から再生可能エネルギー水素製造所の稼働を開始しました。

この実証事業では、廃棄物処理施設による廃棄物発電と太陽光発電の電力を組み合わせ、年間最大100万N㎥の再生可能エネルギー由来のグリーン水素を安定的に製造・供給するシステムの構築を目指しています。水素は、CO₂を排出しないクリーンなエネルギー源であり、再生可能エネルギーの発電量の変動を吸収する役割も担います。しかし、コスト面が普及の大きな課題となっています。そこで、電力を自営線で水電解装置に直接供給し、廃棄物発電所の夜間余剰電力を活用することで、コスト低減と地域経済への貢献を目指しています※11。製造した水素は高圧トレーラーで地元施設や企業に運ばれ、燃料電池やボイラーなどで利用されることで、寒冷地における灯油使用量削減にも寄与します。

今後も当社グループは、投資運用サービスを通じて地球環境問題への対応を強化し、気候変動問題の解決に向けた取り組みと情報開示を推進していきます。

- ※10 SGETによる「北海道を水素アイランドへ」構想(環境省「令和5年度 既存インフラを活用した低コスト水素供給低コスト化に向けたモデル構築・実証事業」採択)

- ※11 苫小牧市沼ノ端クリーンセンターの廃棄物発電・太陽光発電を活用した水素製造システム